一、亚洲新兴经济体债券市场国际资本流动目前处于周期低位

1990年以来,伴随着亚洲各国经济的腾飞与资本市场的逐步对外开放,加之全球金融市场的一体化和机构投资者力量的发展壮大,亚洲新兴经济体债券市场的资本流动逐步成为国际金融领域的新星。

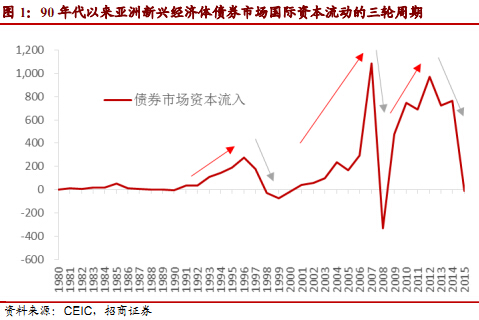

国际资本流入期的时间长度6年,是资本流出期的3倍。1990年以来的25年间,亚洲新兴经济体债券市场经历三轮明显的国际资本流动周期(见图1):先是平均长达6年的国际资本流入期,流入的规模逐年扩大;然后是流入形势突然急停(Sudden Stop),在经过平均时长2年的资本流出时期后进入新的一轮周期。

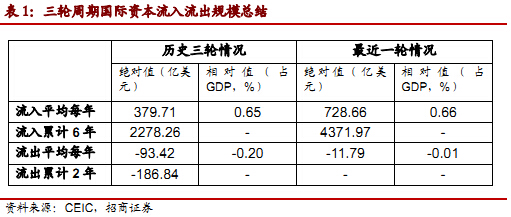

年均国际资本流入规模是资本流出规模的4倍。25年以来,亚洲新兴经济体债券市场国际资本流入时期,年平均的国际资本流入规模是380亿美元(见表1),6年的流入期内国际资本流入总额平均达2278亿美元;资本流出时期年平均的流出规模为93亿美元,2年资本流出总额达186亿美元;总体看,每一轮8年的资本流动周期中,亚洲新兴经济体债券市场吸引2091亿美元的国际资本净流入。在始于2009年的最新一轮周期中,国际资本流入4372亿美元,流出12亿美元,国际资本净流入4360亿美元。

2008年危机后亚洲新兴经济体债券市场国际资本流动的活跃度尚未回到危机前的水平。表面上看,2009年以来这一轮亚洲新兴经济体债券市场资本流入的规模超过前两轮,国际资本流动形势似乎远较此前活跃。但事实并非如此,因为从1980年以来,样本中各国GDP总量已从4695亿美元扩张至2015年约14.8万亿美元,增长超过30倍,债券市场国际资本流动规模的上升与经济总量的扩张和金融市场的深化有密切关系。如果我们以债券市场资本流入占GDP的比重来衡量,可以发现,2009年以来这轮资本流入的相对规模要低于前两个周期,亚洲新兴经济体债券市场国际资本流动的活跃度尚未回到危机之前。

1990年代以来亚洲新兴经济体债券市场国际资本流动经历三轮明显的周期:

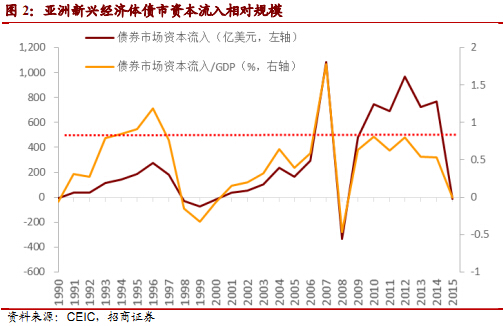

第一轮亚洲新兴经济体债券市场国际资本流动周期(1990-2000年),国内经济增长和债券市场开放驱动,因东南亚金融危机终结。90年代初,以“亚洲四小龙”为典型代表的亚洲新兴经济体快速发展,较高的经济增速和韩国等经济体逐步开放债券市场,吸引国际资本投资其债券资产,资金持续加快流入并在1996年达到顶点。但1997年东南亚金融危机的爆发使亚洲多国深陷泥潭,国际资本对其债券市场的投资迅速下降。1998年债券市场开始出现资本流出现象,至2000年债市资本流出规模有所收窄。从1991至1997年间累计流入资金973亿美元,1998至2000年间累计流出约122亿美元,从总体上看,这一阶段为亚洲新兴经济体市场带来超过800亿美元的国际资本。

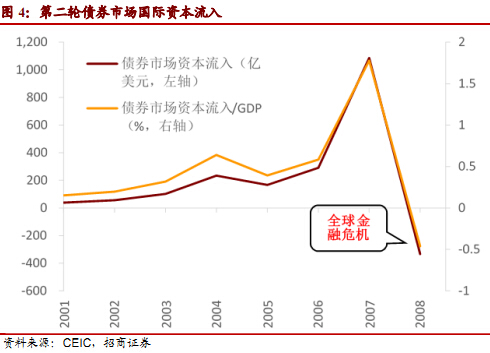

第二轮亚洲新兴经济体债券市场国际资本流动周期(2001-2008年),国内改革加增长与国际宽松流动性环境共同驱动,因全球金融海啸终结。东南亚金融危机之后,亚洲新兴经济体国家在国内进行了多方面结构性改革:首先,通过优化国际资本流入结构,使FDI在国际资本流入中占据更大的比重,以应对未来可能出现的国际资本流动“急停”问题;其次,通过进一步开放资本账户,增强与世界各国的经济、金融活动联系,吸引更多证券组合投资资金进入本国市场。这一系列的自我提升使得其国内金融环境得到优化,国际资本进入本国债券市场的制度阻碍减少,配合相关国家在危机之后快速复苏的经济,吸引了国际资本再度回流。与此同时,2001年美联储为应对“911”恐怖袭击后出现的经济下行压力,多次降息,向全球释放流动性。在国内和国际因素的共同作用下,国际资本持续7年(2001-2007年)加速流入亚洲新兴债券市场,7年累计流入国际资本1973亿美元。但2008年全球金融危机的冲击再次导致国际资本流入急剧逆转为流出,2008年当年流出约334亿美元。亚洲新兴经济体债券市场第二轮国际资本净增加约1600亿美元,相比上一轮实现翻番。

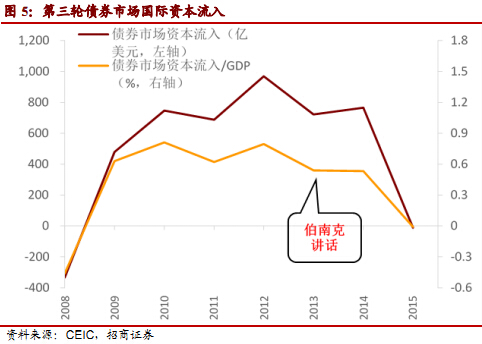

第三轮亚洲新兴经济体债券市场国际资本流动周期(2009-2015年),全球流动性充裕与新兴经济体基本面推动,因美联储货币政策收缩预期终结。2008年全球金融危机之后,由于此次危机发源于并主要在发达国家中蔓延,投资者对发达国家的经济复苏缺乏信心。反观此时的亚洲新兴经济体,更好的经济发展前景、更高的资产收益率以及更大的宽松政策实施空间,与发达国家形成了鲜明对比。在本次危机中,发达国家为应对危机普遍实施大规模量化宽松政策,使得全球流动性极度充裕,风险偏好也得到较快修复,国际因素为亚洲新兴经济体的“风险资产”提供了大量需求。不过,本轮资本流入依然逃不过被逆转的命运,以2013年伯南克提及美国可能退出QE的讲话为转向标志,引发投资者对美联储资产负债表收缩以及全球流动性收缩的担忧。与此同时,美国与其它国家货币政策的分化使得美元指数也顺势进入新一轮强势周期,进一步回收全球流动性,触发国际资本转而从亚洲新兴经济体的债券市场出逃。第三轮亚洲新兴经济体债市资本持续流入6年,累计流入4372亿美元。2015年当年仅流出不到12亿美元,从总体上看,本轮为亚洲新兴经济体债券市场带来超过4000亿美元的国际资本,大幅超过上一轮的净额。

2015年债券市场国际资本流动处于周期的低位。2014至2015年,亚洲新兴经济体债券市场国际资本流入规模下降,甚至转为流出,可以说处于周期的低位。如果从过去的经验看,资本流出时期的长度一般为2年,似乎流出期已经结束。此外,从2016年亚洲各主要新兴经济体债券市场的的最新情况看,国际资本外流的压力似乎已经明显减轻。尽管我们从资本外流的绝对和相对规模看,断言这轮资本外流期已经终结还有一点争议,但的确存在新周期已于2016年开始的可能性。