二、亚洲新兴经济体债券市场国际资本流动的影响因素

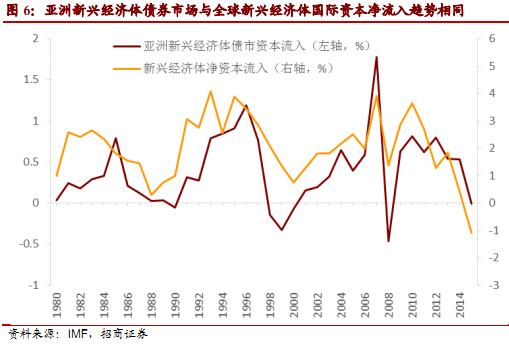

亚洲新兴经济体债券市场国际资本流动,是全球所有新兴经济体所有形式国际资本流动的一个组成部分。1990年代以来,两者的波动方向基本一致,同样呈现三轮明显的周期,目前也均处于周期低点(见图6)。由此可见,整体国际资本流动和亚洲新兴经济体债券市场国际资本流动背后有共同的驱动因素。

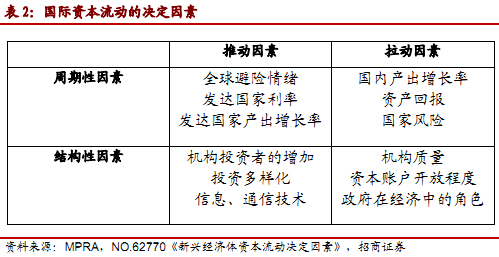

一般而言,有学者将影响国际资本流动的因素分为“引力(Pull)”与“推力(Push)”两类,“引力”因素指新兴经济体国内因素,包括经济增长速度、投资回报率、利率、资本市场开放程度等等;“推力”因素指国际因素,包括全球风险情绪、发达国家特别是美国的经济增长速度和货币政策松紧程度等等。另外一些学者从影响因素的波动特征角度,将影响国际资本流动因素分为周期性因素和结构性因素(见下表2)。

结构性因素与周期性因素对国际资本流动都具有显著的影响。例如,由图6可见,1980年代,整个新兴经济体的国际资本净流入比较活跃,有过一轮明显的周期波动。而亚洲新兴经济体债券市场的国际资本流动并不活跃。原因之一,从国内因素看,在1990年之前,亚洲新兴经济体资本项目可兑换尚未完成,债券市场尚未开放;原因之二,从国际因素看,当时全球金融市场中的共同基金、保险公司和养老金公司等国际机构投资者的力量还不够壮大;而信息和通讯技术也还没有推动全球金融市场的一体化。因此,70至80年代,由于石油美元等因素的推动,全球国际资本流动周期性活跃,但当时国际金融领域的焦点事件是石油美元以银行信贷的资本流动方式大举涌入拉美国家,然后是久悬未决的拉美债务危机。

国内因素和国际因素在研判国际资本流动形势时同样重要。有一些研究发现,在正常情况下,经济增速、投资回报率等国内因素在国际资本流入的速度和规模的决定方面起到更重要的作用;而在金融危机期间,全球风险情绪等国际因素将起到主导作用,此时各个新兴经济体的几乎所有形式的国际资本流入规模均出现下降。很容易可以看出,80年代导致国际资本从拉美国家外流的原因是拉美债务危机,而1998年亚洲金融危机、2008年全球金融海啸和本轮美联储收紧货币政策预期是国际资本流入形势剧烈变化的重要因素。这也得到前面亚洲新兴经济体债券市场国际资本流动经验的证实。

由图7可见,全球风险情绪,新兴经济体出现债务危机的数量,与亚洲乃至全球国际资本流动形势有密切关系。当新兴经济体增长状况好,全球流动性宽裕,出现危机的可能性小,全球风险状况平稳时期,国际资本大举涌入新兴经济体,形成正反馈;当全球流动性环境收紧,新兴经济体已有危机出现,全球风险状况紧张,新兴经济体国际资本流入急转直下,形成负反馈。针对当前这一轮国际资本从整个新兴经济体的外流原因,国际货币基金组织认为应主要归因于新兴经济体国内日趋减缓的经济增速。此外,2015年以来美联储趋于紧缩的货币政策这一国际因素的影响也不容忽视。

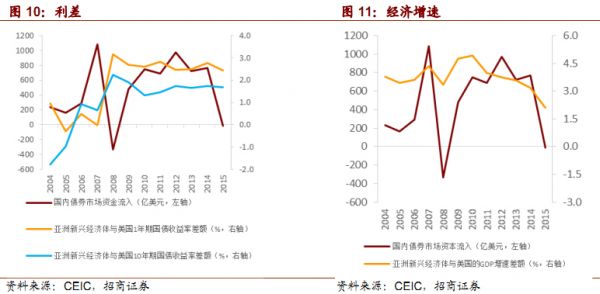

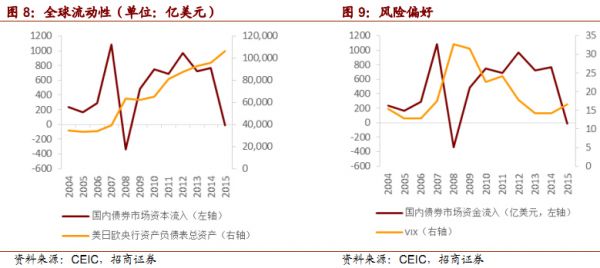

全球流动性和利差等因素对新兴经济体债券市场国际资本流动的影响尤为显著。聚焦到新兴经济体债券市场国际资本流动的决定因素,除了以上因素均有影响之外,有研究认为,特别是2008年金融危机之后,国内因素中的利差水平以及国际因素中的全球流动性水平,是新兴经济体债市中国际资金流动的核心驱动因素。亚洲开发银行的研究认为,2015年三季度以来,境外投资者抛售东亚新兴经济体国债的主要原因,在于对美联储可能采取加息操作的担忧。各国债券市场另外一个重要特点是,外国央行等政府机构是重要的市场参与者之一,其投资主要为满足外储资产的配置需求,因而较少受到普通的周期性因素影响。