赵雪情 中国银行国际金融研究所

2015年8月11日,中国人民银行调整人民币中间价形成机制,进一步提高汇率市场化程度,人民币汇率变化呈现一系列新特征:改变单边升值趋势,人民币对美元贬值压力增大;人民币汇率市场化程度提高,中间价与市场价偏差由汇改前逾1000点收窄至200点左右;汇率波动加剧,离岸人民币汇率两轮“超调”;在岸与离岸价差扩大后再收窄,近期价差由超过1800点历史高位步入300点左右稳定区间;对于非美货币,人民币则普遍保持升值趋势,2015年人民币实际有效汇率指数累计上涨3.93%。受美联储加息影响,人民币对美元贬值属于阶段性正常现象,市场不应过分担忧。未来,人民币将由单一关注美元步入参照一篮子货币的新常态。

一、客观看待近期人民币对美元贬值压力

近期人民币对美元贬值压力增大,主要源于以下方面:

(一)美联储加息施压人民币汇率

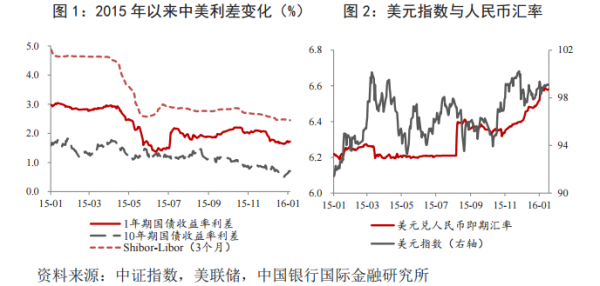

2015年12月,美联储启动2006年以来首次加息,货币政策迈入正常化进程,新兴市场资本外流压力增大。其中,据国际金融协会(IIF)报告,2015年中国资本外流逾5000亿美元。美联储公开市场委员会(FOMC)就联邦基金利率预测中位数为2016年四次加息。美联储加息支撑美元相对强势地位,我国货币政策则趋向宽松,中美利差将继续呈现下行趋势(图1),施压人民币对美元汇率。

(二)国内经济下行压力增大

全球经济艰难复苏,中国经济也进入新常态,经济下行风险增大,去产能、去库存、去杠杆任务艰巨。2015年,我国GDP增速6.9%,创25年来新低;进出口较上年下降7%;12月制造业、房地产、基础设施投资继续同比回落0.3%、0.3%与0.7%;财新制造业PPI跌至48.2,市场信心下滑。国内经济放缓,新旧动力处于切换之中,不确定性增加,资本外流加剧,导致人民币贬值预期上升。

(三)离岸做空加剧人民币贬值

离岸与在岸汇差数次扩大,2016年初人民币汇差一度飙升超过1800点,引发大量套利交易,并在短期内愈演愈烈。投资者利用杠杆,借入卖空人民币,疯狂交易获取高倍收益,放大市场汇率波动,引发恐慌情绪,加剧人民币贬值。2016年1月10日,市场估算CNH沽空规模达一千多亿元,超过2010年4月历史最高水平。据国际研究机构估算,市场杠杆率可以高达20-400倍。

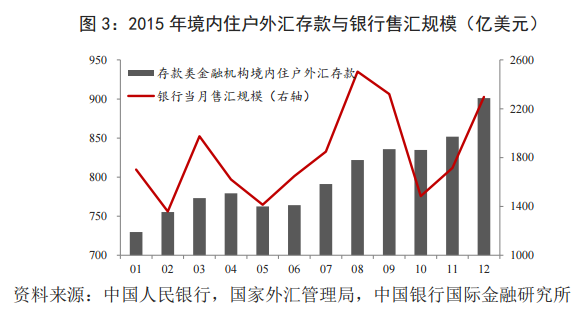

(四)市场恐慌引发居民盲目购汇

在人民币对美元贬值预期下,特别是年初五万美元换汇额度刷新后,居民购汇需求上升。离岸做空交易以及部分报道言论,进一步加剧市场恐慌情绪,推动居民盲目购汇、配置美元,人民币贬值预期深化扩散。2015年8月以来,银行平均售汇规模较上半年平均水平增长6.2%;12月存款类金融机构境内住户外汇存款达901.05亿美元,较年初增长23.5%(图3)。居民盲目购汇与贬值预期恶性循环,消减我国外汇储备规模,加剧人民币贬值压力。

伴随汇率市场化程度提高,人民币汇率波动性将有所上升。基于中美经济及货币周期差异,人民币对美元贬值是阶段性正常现象,市场不应过分担忧。人民币单一盯住美元,不仅将引发更多套利交易,还会影响外贸发展,削弱货币政策独立性,加剧国际收支失衡。未来,人民币对美元将保持在合理均衡水平上双向波动。

二、人民币对一篮子货币保持基本稳定

长期以来,市场将人民币对美元汇率作为观察人民币汇率变动的单一标准,不仅难以全面衡量与反映人民币价值,也不利于发挥汇率的调节缓冲作用。未来,人民币汇率将更多地参照一篮子货币保持基本稳定。

(一)转变汇率观察视角,强化一篮子货币参考作用

长期以来,市场观察人民币汇率主要关注人民币兑美元双边汇率,但其并不能全面反映贸易品的国际比价及人民币价值。人民币汇率应摆脱单一盯住美元的标准与观察习惯,以一篮子货币为主要参照系,全面反映我国贸易综合竞争力,发挥汇率的贸易、投资及国际收支调节功能,有效引导市场预期,保持人民币汇率在合理均衡水平上基本稳定。

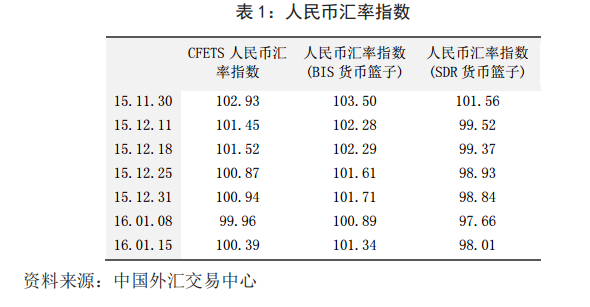

2015年12月11日,中国外汇交易中心正式发布CFETS人民币汇率指数,综合反映人民币对一篮子货币加权平均汇率变动,全面体现人民币价值变化。该指数货币篮子包括13种货币,采用考虑转口贸易因素的贸易权重法计算货币权重。其中,美元权重26.4%,欧元权重21.4%,日元权重14.7%。为了便于比较,中国外汇交易中心同时发布参考BIS货币篮子与SDR货币篮子的人民币汇率指数。由表1可以看出,参考一篮子货币,人民币汇率基本保持稳定。2016年1月15日,CFETS人民币汇率指数为100.39,较2014年末指数基期升值了0.39%;参考BIS货币篮子人民币汇率指数为101.34,较2014年末升值1.34%;参考SDR货币篮子人民币汇率指数为98.01%,较2014年末小幅贬值1.99%。

未来,加大参考一篮子货币力度,将成为人民币汇率形成机制的主基调。人民币将基于一篮子货币围绕目标均衡水平上下波动,一旦汇率接近或突破目标区间时,央行就会采取“纠偏”性干预,2016年初这轮汇率震荡也印证了这一点。央行研究局首席经济学家马骏指出,未来更加成型的对一篮子货币的参考机制将涉及一系列安排,包括引导市场测算保持一篮子汇率稳定所要求的人民币对美元汇率水平,要求做市商在提供中间价报价时考虑稳定篮子的需要,以及央行在进行汇率调节时维护篮子稳定的策略。在货币篮子稳定的区间目标下,人民币对美元汇率敏感度下降,对美元波动的“容忍度”随之提高,人民币对美元也将进入更高双边波动新常态。

(二)经济基本面支撑人民币汇率基本稳定

近期,人民币汇率波动幅度增大,但并不存在持续贬值基础。汇率是一种相对价格,市场汇率由供求关系决定,诸多因素支撑人民币汇率稳定:

第一,尽管我国经济增速有所放缓,但6.9%的GDP增长依然位于全球前列,经济结构优化,发展质量提升,中国仍是世界经济增长的重要引擎。

第二,经常项目是汇率决定的重要基本面因素,在全球经济低迷背景下我国进出口受到一定冲击,但2015年贸易顺差达3.69万亿元,同比扩大56.7%,支撑人民币汇率企稳。

第三,相较于欧元区等发达经济体以及其他新兴市场国家,我国金融体系保持稳健,跨境资金流动总体有序,财政状况良好。在外债方面,截至2015年9月末我国全口径外债余额1.53万亿美元,较6月减少1503亿美元,扣除贸易相关信贷的短期外债占比仅为18%,风险可控。

第四,近年来人民币国际化程度不断提高,离岸人民币资产需求总体处于增长趋势,2016年10月正式加入SDR货币篮子将进一步提升人民币的国际接受度。尽管2015年10月人民币国际支付份额由2.79%大幅下滑至1.92%,但至11月已企稳回升至2.28%,接受人民币的企业与金融机构数量保持良好增长态势,有助于人民币汇率稳定。

第五,央行有能力保持人民币在合理均衡水平上基本稳定。新汇改以来,央行综合利用直接、间接等多种方式进行汇率管理,目前来看取得了较好的政策效果。由于企业走出去、藏汇于民、汇率折算与干预等诸多因素,我国外汇储备下降至3.3万亿美元,但基本规模保持充裕。另外,据美国财政部数据,2015年11月我国增持97亿美元国债,持债余额达1.2645万亿美元,仍为美国最大债权国。

三、引导理性预期,积极适应人民币汇率新常态

未来,我国应继续加强制度与市场建设,积极引导理性预期,适应人民币汇率变化新常态。

第一,加强预期引导,降低市场不确定性。树立人民币汇率指数标杆作用,完善指数构建体系与公布频率。加强政策沟通,发送明确信号与态度,使市场充分理解政策走向与意图,减少“误读”;面对汇率超调与市场恐慌时,政府应果断及时地介入干预,以低成本快速扭转预期,把握汇率定价权。

第二,进一步完善汇率制度与外汇市场建设。完善人民币汇率形成机制,保持人民币对一篮子货币汇率基本稳定,以双向波动代替单边趋势,化解做空套利及提前换汇需求。加强重点领域风险监测分析,组织汇率风险压力测试,提高抗冲击水平。加快外汇市场发展与开放,丰富外汇产品体系,充分利用本轮贬值进行市场教育,强化我国居民风险意识与外汇风险管理能力,主动适应市场变化。

第三,抑制做空套利,稳定短期汇率。加强贸易、投资背景审查,减少非真实需求炒作,市场剧烈波动时酌情限制资本流出渠道,避免离岸结汇人民币回流重复套利。以准备金、交易手续费等市场化手段提高套利成本,扩大外汇供给与人民币需求,鼓励海外机构投资者境内投资交易。加强与离岸市场政策协同与信息共享,发挥海外人民币清算行作用,同步行动发挥合力。

第四,系统性应对投机性资本流动。进一步改进金融监管,对货币市场、资本市场、外汇市场和保险市场跨境资本流动和跨境交易统一监控。增强政策协调和信息共享,完善跨境资本流动监测和预警体系,设计完善市场化资本管制工具,防控短期跨境资本异动,做好应急预案,防范极端动荡情况下的资本外流风险。

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。转载和引用此文时务必注明来源并请署上作者姓名。