3月M2增速降至冰点 降准进入观察期

核心提示:市场人士普遍认为,去年同期基数较高以及同业业务大幅压缩是主因,5、6月份或有回升可能。同时,信贷投放和社会融资规模增长仍处在正常水平,近期降准的概率较低。

延伸阅读:

新华社记者马蓉

北京(CNFIN.COM / XINHUA08.COM)--中国央行15日数据显示,3月广义货币供应量(M2)同比增速12.1%,逼近12%的历史最低点,并显著低于13%的政策目标。不过市场人士普遍认为,去年同期基数较高以及同业业务大幅压缩是主因,5、6月份或有回升可能。同时,信贷投放和社会融资规模增长仍处在正常水平,近期降准的概率较低。

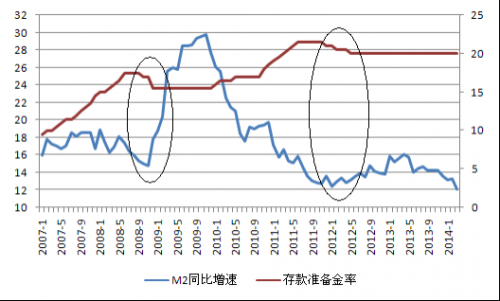

不过,2011-2012年的三次降准均发生在M2增速低于目标增速1个百分点的情况下,这意味着当前已进入存准调整的重要时间窗口。

2000年以来,中国共有两个降准周期,分别是2008年10-12月,2011年11月-2012年5月,经济增速骤降、货币供应骤减分别是降准的触发因素。

在第一轮降准周期,国际金融危机爆发,中国制造业采购经理人指数(PMI)连续四个月位于45以下,最低至38.8,创有数据以来的最低水平,工业增加值则降至5.4%的历史低位,保增长成为重中之重。在此背景下,央行连续三个月下调存款准备金率累计200个基点(中小金融机构连续四个月累计下调400个基点)。

在第二轮降准周期,时值欧债危机发酵,全球美元流动性紧缩,2011年10月、2012年1月及4月M2增速明显偏离14%的政策目标水平(分别为12.9%、12.4%、12.8%),央行分别于次月(2011年11月、2012年2月及5月)下调存准,每次50个基点。

图1 M2增速低于政策目标1个百分点降准概率100%(左轴:M2增速 右轴:存准率;单位:%)

数据来源:新华08

显然,当前上述两个条件仍未具备。

首先,当前中国经济仍保持中高速增长,不存在金融危机发生之初经济失速的风险。

其次,中国央行15日数据显示,3月M2增速为12.1%,与13%的政策目标有较大程度偏离,但仍未到需要下调存准的地步。央行调查统计司司长盛松成表示,去年同期基数较高以及新型金融产品(表外理财、信托、投资基金、互联网金融、第三方支付等)对货币的分流转化是当前货币供应量增速较低的原因。市场人士普遍预计,5、6月份或有回升可能。

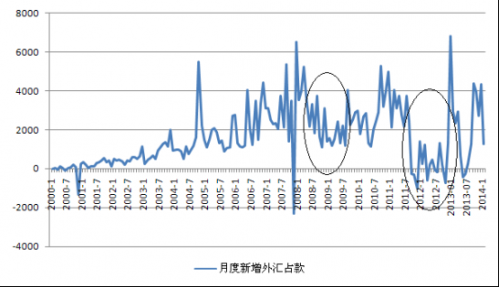

不过,考虑到近几年来(除2012年)通过外汇占款投放的基础货币占基础货币投放(公开市场操作+国库现金定存+外汇占款)总额的90%以上,若外汇占款接连2-3月低量增长或负增长使得M2增速降至12%以下,则降准概率大增。此前两个降准周期内都伴随外汇占款的大幅减少。

图2 前两轮降准周期都伴随外汇占款的大幅减少

数据来源:新华08

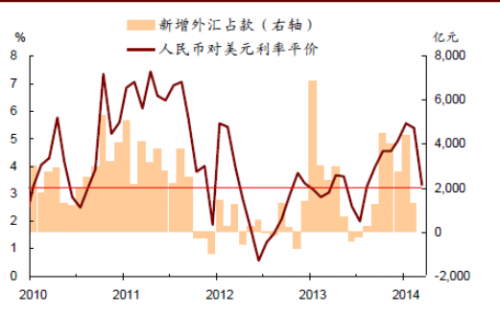

而年初以来,宏观经济走弱、人民币单边升值预期弱化、房价涨幅回落及信用违约事件导致金融风险上升,加上美国逐步退出QE导致美元利率长期中逐步走高,跨境资金的套利空间较此前系统性缩小,外汇占款增长中枢下降是大势所趋。

中金公司研究显示,用中美两国利差、人民币即期远期汇率测算的无风险套利空间在3月已显著缩窄,从之前的6.5%滑落至2.5%左右的偏低位置。从历史数据来看,2.5%左右的人民币无风险套利空间对应的新增外汇占款通常在1000亿元以下,甚至为负。

图2人民币套利空间与外汇占款正相关

资料来源:中金公司

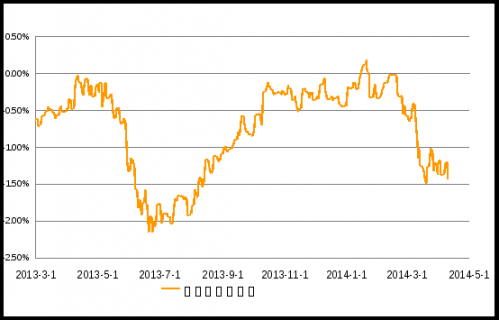

今年2月新增外汇占款仅1282亿,较1月骤降七成,且自2月中下旬起人民币掀起一轮贬值风波,截至4月11日已较年初贬值2.53%,几乎抹平去年全年的升值幅度(3%)以人民币中间价与人民币NDF(1年)测算的贬值预期已从年初的0.45%扩大至1.44%,与第二轮降准的背景相吻合。

图4:2013年至今人民币币值预期走势

数据来源:新华08

某券商分析师对记者表示,外汇占款增长趋于下降以及央行过于庞大的资产负债表,都使得降准成为必然,但其目的在于投放基础货币,并非政策的放松。

“无论是央行的资产负债表,还是货币供应量,都已经很庞大了。如果以前央行投放1000亿的外汇占款就可以满足市场流动性的需求,现在则需要吸纳更多的美元吐出人民币才能维持一定的M2增速,央行的成本很高”上述分析师对记者说道,不过降准时点还要看外汇占款增长的情况。他预计降准将释放约5000亿流动性,但由于实体经济短期内无法吸纳大量货币,央票将可能再次重启。(完)

[责任编辑:陈周阳]