盘古宏观团队:张明、郑联盛、王宇哲、杨晓晨、周济

摘要

央行指导的资金价格在低位维持近一年后首次上调,流动性亦持续回收。本次利率上调和流动性回收标志着央行“稳健中性”的货币政策态度已由“宽平稳”向“紧平稳”转换。

外汇储备持续下降与国内经济冷热不均使央行陷入腹背受敌的两难境地。央行历次加息前,国内GDP和CPI都呈现了非常明显的增长态势,经济活跃并局部过热,但目前这些条件大多不满足。国内经济基本面不支持货币政策进入加息周期。

在新的货币政策框架下,央行正在尝试更精准、更温和的调控手段。首先,从“数量型”调控转为“价格型”调控。第二,“稳健”的货币政策由“松”向“紧”,但总体维持“中性”。第三,疏通货币政策传导机制,以支持“预调、微调”的政策预期。

此次SLF、MLF、逆回购价格上调,虽然是央行在新货币政策框架下的“价格型”调控,但意图更多在于向市场传递货币供给“更加中性”的信号,表明一种调控态度,是预调、微调,而非实质性加息。尽管央行意不在加息,但货币政策传导机制仍然相对复杂,此次政策转向能在多大程度、多长时间内影响到信贷市场,仍然需要观察。

对央行而言,“微加息”或将是未来货币政策实施的“新常态”。

一、央行的两难

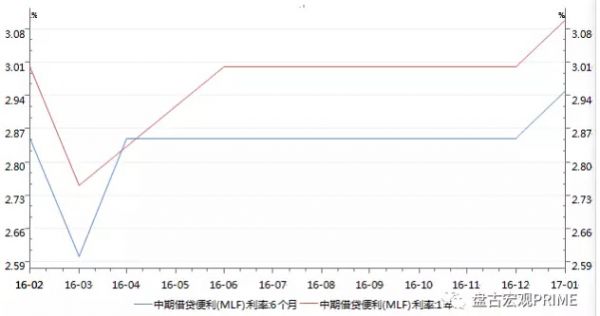

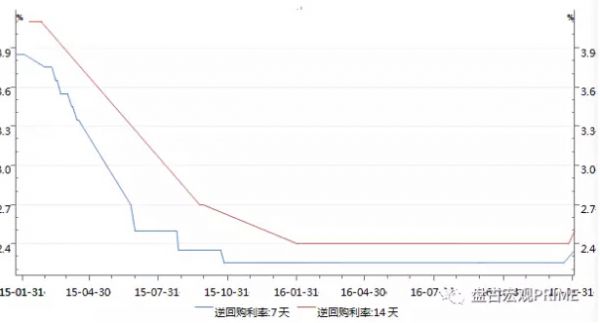

央行指导的资金价格在低位维持近一年后首次上调,流动性亦持续回收。2017年,央行先后上调了中期借贷便利(MLF)、常备借贷便利(SLF)和逆回购利率(图1、图2)。与此同时,进入2月以来,央行已连续放弃逆回购操作,相当于净回笼资金近万亿。作为央行公开市场操作的重要抓手,本次利率上调和流动性回收标志着央行“稳健中性”的货币政策态度已由“宽平稳”向“紧平稳”转换。

图1:中期借贷便利(MLF)利率

数据来源:WIND、PRIME

图2:逆回购利率

数据来源:WIND、PRIME

外汇储备持续下降与国内经济冷热不均使央行陷入腹背受敌的两难境地。年初,外汇储备跌破三万亿美元的消息再次为货币政策敲响警钟。部分观点认为:央行应该通过加息方式,在抑制资本外流的同时为国内房地产等过热经济部门降温。反方观点认为:当前以制造业为代表的核心产业远未实现复苏,加息尽管能抑制泡沫,却容易伤及无辜。双方均认可的一点是:如果保持此前持续宽松的货币政策,资金将更多流入过热部门,造成更大的资产价格泡沫;或是停留在金融体系内,助长资金空转和套利。因此,货币政策转向是大势所趋,但如何转,转多少,是摆在央行面前的重大难题。

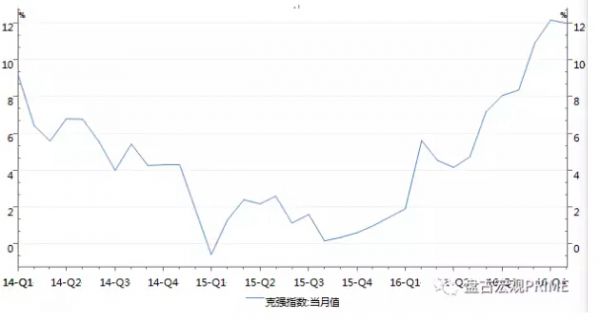

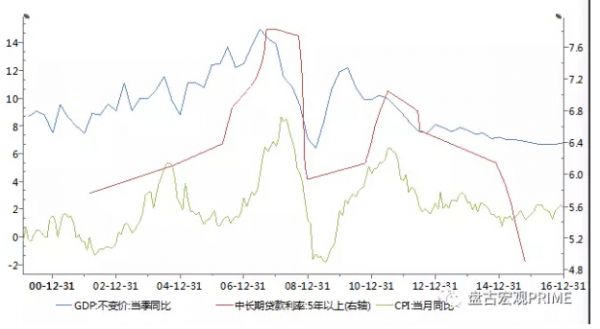

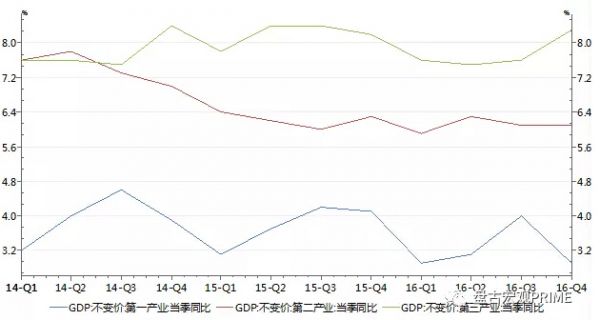

国内经济基本面不支持货币政策进入加息周期。尽管“克强指数”自2015年起强劲复苏(图3),但GDP同比并未实现增长。央行历次加息前,GDP和CPI都呈现了非常明显的增长态势(图4),经济活跃并局部过热,但目前这些条件大多不满足。而且,三大产业GDP走势显著分化(图5),经济冷热不均。如果选择此时加息,并不明智。

图3:“克强指数”

数据来源:WIND、PRIME

图4:GDP、CPI与贷款基准利率

数据来源:WIND、PRIME

图5:三大产业GDP呈现结构性变化

数据来源:WIND、PRIME

二、此“加息”非彼“加息”

在新的货币政策框架下,央行正在尝试更精准、更温和的调控手段。从央行通过各种途径发布的系列表态看,当前货币政策正在呈现如下几种转变趋势。首先,从“数量型”调控转为“价格型”调控。这就意味着货币政策中间目标由控制货币数量转向控制价格。短期通过“构建利率走廊机制,发挥SLF作为利率走廊上限的作用”【1】,中期注意发挥MLF作为中期政策利率的功能,“有效影响作为融资主渠道的银行贷款定价”【2】。第二,“稳健”的货币政策由“松”向“紧”,但总体维持“中性”。如前所述,当前并不是理想的加息时点。在多政策目标彼此冲突的情况下,央行只能一方面维持总量稳定,避免过度宽松和流动性紧张,避免错误的货币政策引发经济“硬着陆”;另一方面逐步寻求结构性调整机会,优化信贷结构,协助解决经济冷热不均的问题。第三,疏通货币政策传导机制,以支持“预调、微调”的政策预期。当前金融市场复杂多变,产品创新和渠道创新使得货币政策传导链条显著变长。如果不加以疏导,一方面大量资金沉积在金融体系内空转,实体经济融资仍然受阻;另一方面央行的货币政策微调意图如无法实现,政策将可能反复实施,大量微调累积的效果将最终导致金融市场面临重大不确定性。

此次SLF、MLF、逆回购价格上调,虽然是央行在新货币政策框架下的“价格型”调控,但意图更多在于向市场传递货币供给“更加中性”的信号,而非实质性加息。防风险、去杠杆将是今年“十九大”之前的政策主旋律。通过微观观察,笔者认为央行当前防范局部过热的主要途径是局部窗口指导、差异化信贷政策等更加温和的方式,而不是“一刀切”加息了事。因此,此次上调资金价格更多表明一种调控态度,是预调、微调,而非实质性调整。正如精准医疗的趋势一样,未来的货币政策也将逐步尝试“靶向治疗”。遇到疾病就“整体切除”的时代已经过去。

尽管央行意不在加息,但货币政策传导机制仍然相对复杂,政策传导和执行的最终效果仍然需要验证。在资金价格上调后,债市和票据市场已经出现了明显反应,换言之,微调已在金融市场内部实现了快速传导。有研究根据近期房贷市场收紧断言:加息已经传导到信贷市场,但笔者认为,房贷市场收紧是此前“一行三会”政策定向调控所致,而非此次资金价格影响。通过笔者的微观观察,即便是数月前资金面最宽松时期,企业取得3年期信贷的利率也普遍在年化6或7%以上,远高于4.75%的贷款基准利率,充分说明资金市场与信贷市场间存在相当大的隔阂。因此,此次政策转向能在多大程度、多长时间内影响到信贷市场,仍然需要观察。对央行而言,“微加息”或将是未来货币政策实施的“新常态”。

注释

【1】张晓慧:《货币政策回顾与展望》,《中国金融》2017年第3期

【2】孙国锋、段志明:《中期政策利率传导机制研究》,《经济学》季刊第16卷第1期

(张明为盘古智库宏观经济研究中心高级研究员,郑联盛、杨晓晨、王宇哲、周济均为盘古智库宏观经济研究中心研究员)

文章来源:微信公众号“盘古宏观PRIME”

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。