王涵 兴业证券首席宏观分析师

摘要:

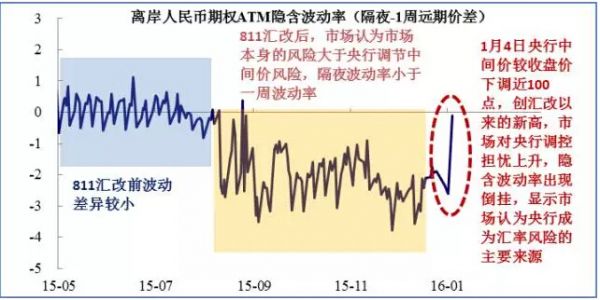

2016年1月4日央行下调人民币中间价近100点,幅度创811汇改以来的新高,而人民币汇率期权市场传递的一些有趣信号值得关注。

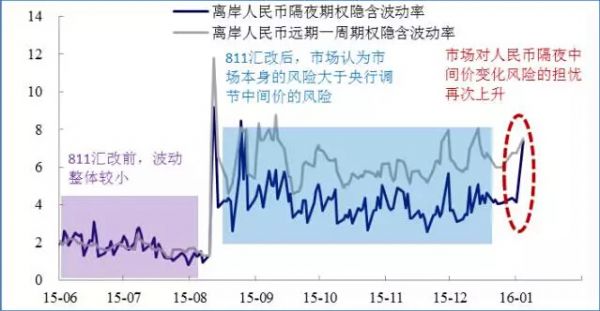

我们将汇率风险拆分为央行调控和市场波动两个部分,将2015年至今分为三个阶段:

1)811汇改前,汇率相对稳定,市场波动整体较小;

2)811汇改后,隔夜期权波动率明显低于一周期权波动率,反应市场认为市场本身的风险大于央行调控中间价的风险;

3)2016年1月4日,央行下调人民币中间价后,市场对央行汇率政策的恐慌情绪上升,期权隐含波动率曲线在短端出现倒挂,显示市场认为央行再次成为汇率风险的主要来源。

从人民币期权工具的意义说起

从2011年推出以来,人民币期权交易自逐渐走向成熟,也增加了其对宏观经济的参考意义。相较于人民币即期和远期指标关注于均衡价格,人民币汇率期权可以提供更多关于“波动性”和“期望分布”的信息。而且在人民币即期和远期因受到监管相对钝化时,人民币汇率期权市场也能够提供更多的参考。

图注:在811人民币汇改之后,人民币汇率期权隐含波动性逐渐从单调直线转变为和发达国家货币相似的“微笑曲线”,反应期权市场逐渐成熟,隐含人民币期权情绪从单边贬值预期逐渐转向双向波动。

从汇率期权看市场风险关注的变化

通过比较人民币汇率期权隐含波动率,我们可以将市场隐含的汇率风险拆分为两个部分:隔夜波动率可能更多地体现央行通过中间价调控带来的波动;而期限较长的一周隐含波动率则更地反应了市场本身的波动。两者关系的变化反应了市场担忧的转变,2015年以来可以明显分为三个阶段:

1)811汇改前,汇率相对稳定,市场波动整体较小,隔夜期权隐含波动率和一周期权隐含波动率的差距不大;

2)811汇改后,隔夜期权波动率明显低于一周期权波动率,反应市场认为市场本身的风险大于央行调控中间价的风险;

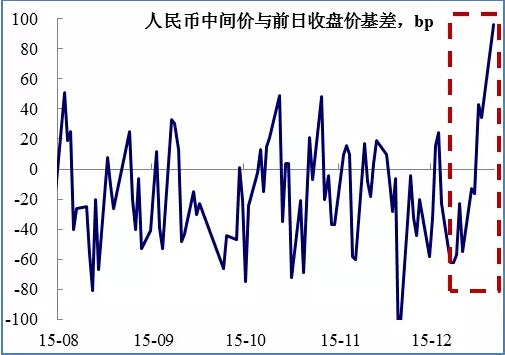

3)2016年1月4日,央行宣布美元对人民币中间价为6.5032,较2015年12月31日收盘价下调近100点,下调幅度创811汇改以来的新高,市场对央行汇率政策的恐慌情绪上升,期权隐含波动率曲线在短端出现倒挂,显示市场认为央行再次成为汇率风险的主要来源。

从“盯住美元”到“参考一篮子货币”

4日公布的CFETS人民币汇率指数为100.94,较2014年年底升值0.94%,即使计入4日人民币的跌幅0.60%仍是整体升值。从“盯住美元”到“参考一篮子货币”,意味着如果中长期美元保持相对强势,人民币兑美元汇率仍有压力。虽然根据我们的测算,央行拥有足够的实力防止系统性风险的产生,但近期央行态度的边际变化需要持续关注。

(文章来源:微信公众号XYMACRO 兴业证券宏观与固定收益研究成果展示与交流平台)

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。