招商宏观团队 谢亚轩、张一平、闫玲、刘亚欣

事件:

2015年3月26日,《江苏省财政厅关于组建2015年江苏省政府一般债券承销团的通知》的文件让中国债券市场真正认识到:地方政府债券来了!市场一片哀鸿中,路透一则消息不胫而走:“中国拟对境外机构进一步开放银行间市场,投资额度将由审批制改为备案制;境外机构投资中国银行间市场的范围也将扩大至CD、回购、利率互换等衍生品交易;新规最快或于今年5月实施。”路透的消息可不是随便说说的,大家禁不住要想,这是央妈搬来的救兵吗?

核心观点:

这个“救兵”能耐够大,能够帮上忙吗?愿意购买国债的境外投资者多为主权基金、养老金等长期资金,他们的参与的确可以降低长期国债收益率。

这些“救兵”愿意来帮忙吗?答案是肯定的,不要低估中国国债和地方政府债务对国际投资者的吸引力。

这个前景虽然光明,但地方政府债券供给冲击的“近渴”仍难指望外国投资者的“远水”来解。

正文:

一、地方政府债券来了!央妈搬救兵?

2015年3月26日,一份名为《江苏省财政厅关于组建2015年江苏省政府一般债券承销团的通知》的文件让中国债券市场真正认识到:地方政府债券来了,供给冲击真的到大门口了。10年国开债收益率应声上扬,26和27两个交易日分别上升9BP和4BP。国债期货26日破位下跌,10年期国债期货主力合约T1509跌0.49%,收盘报96.37元。

市场一片哀鸿中,路透一则消息不胫而走:“中国拟对境外机构进一步开放银行间市场,投资额度将由审批制改为备案制;境外机构投资中国银行间市场的范围也将扩大至CD、回购、利率互换等衍生品交易;新规最快或于今年5月实施。”路透的消息可不是随便说说的,大家禁不住要想,这是央妈搬来的救兵吗?

二、境外机构投资者是各国债券市场的积极参与者

这个“救兵”能耐够大,能够帮上忙吗?愿意购买国债的境外投资者多为主权基金、养老金等长期资金,他们的参与的确可以降低长期国债收益率。

我们在《中国版“利率之谜”》一文中讨论过,这方面最典型的例证是格林斯潘时期美国的长期国债利率。2000年外国投资者持有1.09万亿美国国债,占国债总额之比为18.8%;到2014年12月末,外国投资者持有美国国债达18.14万亿美元,占比上升至33.9%。包括格林斯潘在内的一些经济学家认为,外国投资者不断增持美国国债是美国长债收益率不断下行的重要原因。换句话说,是全球的储蓄剩余为美国家庭和政府部门的债务提供了融资。根据美联储的估算,如果外国官方购买美国国债量单月减少1000亿美元,美国5年国债利率将上升40-60BP;就算考虑这时私人部门的购债量可能因收益率上升而增加配置,其影响也在20BP左右。

发达国家如此,新兴经济体也不例外。国际货币基金组织2014年一篇工作论文利用12个国家(巴西、捷克、匈牙利、印度尼西亚、韩国、马来西亚、墨西哥、波兰、斯洛文尼亚、南非、泰国和土耳其)的数据研究表明,外国投资者在一国本币国债市场中的持有比重上升压低这些新兴经济体的债券收益率但是增加了收益率的波动性。

有鉴于此,央行未来如果真的如消息所言进一步对境外机构放开境内银行间市场,允许他们进来购买更多债券,这对饱受地方政府债务供给冲击的中国债券市场无疑是一个积极因素。当然,央行此举并非简单为地方政府债务置换“保驾护航”,而更多是人民币资本项目可兑换改革的进一步推进。我们在《中国的货币政策如何平衡经济增长和汇率稳定两个目标》中已分析过:今年人民币资本项目可兑换进程改革将进一步加快,外汇管制的放松会更多体现在便利资本流入层面。周小川行长在中国发展高层论坛上明确,希望在“十二五”的最后一年即2015年实现人民币资本项目可兑换。2015年要完成的三个工作之一就是:“资本市场会更加开放”,即“…应该使国际上的投资者能够自由投资国内的股票债券…。”可见,允许更多境外投资者进入中国的银行间债券市场是人民币资本项目可兑换今年的改革重点,路透的消息不是空穴来风。

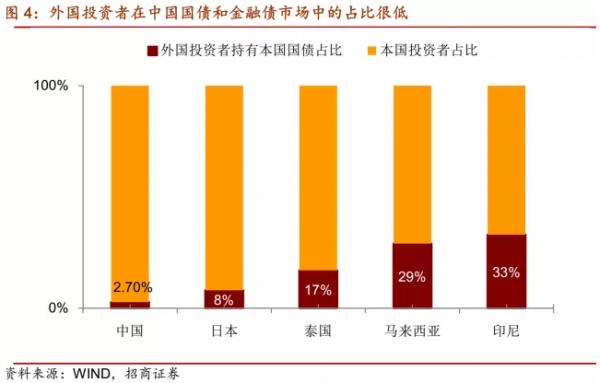

这些“救兵”愿意来帮忙吗?答案是肯定的,不要低估中国国债和地方政府债务对国际投资者的吸引力。前文提及,美国国债市场中外国投资者的占比超过30%。2013年末,日本国债市场中外国投资者占比为8%,泰国为17%,马来西亚和印尼分别为29%和33%。外国投资者在多个新兴经济体国债市场中的平均占比在20%左右。而截至2014年末,外国投资者在中国国债和金融债市场中的占比仅为2.7%。之所以外国投资者持有的中国债券数量少,一个很重要的原因是我们在过去十数年间一直限制此类资金流入。相信未来随人民币国际化和资本项目可兑换的实现,外国投资者在中国利率债市场中的占比将稳步上升。

三、“远水”难解“近渴”

这个前景虽然光明,但地方政府债券供给冲击的“近渴”仍难指望外国投资者的“远水”来解。首先,如消息所言,这一改革措施落地的时间可能要等到2015年5月以后。

其次,境外投资者投资境内银行间债券市场仍可能存在某种形式的额度限制。正如中国证监会日前公布的《公开募集证券投资基金参与沪港通交易指引》,许多分析者误解为“取消QDII制度”,“现存5万亿公募基金的资金都可以投资港股”。但事实上,只有新募集资金才能通过沪港通投资港股,且仍需受限制于现有的沪港通总额度和日交易额度。投资于其他海外市场,比如美国股票市场,仍需借助QDII制度。预计央行就算对境外机构进入银行间市场投资债券额度实行备案制,也可能会从宏观审慎的角度给出一个总量的额度限制(如前海的外债管理试点),这使得境外机构能够购买国内债券的数量仍然有限。

第三,债券市场对外开放后,外资的来去更为快速,市场的波动性也会提高,客观上需要保持足够的市场深度才能抵御冲击。因此,市场扩容是个不可逾越的过程。这个过程中难免剧烈的颠簸,现在可能只是一个开始。