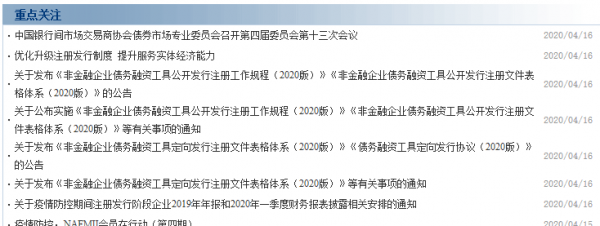

新华财经北京4月17日电 4月16日,中国银行间市场交易商协会发布《非金融企业债务融资工具公开发行注册工作规程(2020版)》(简称《工作规程(2020版)》)及《非金融企业债务融资工具公开发行注册文件表格体系(2020版)》(简称《表格体系(2020版)》)等制度,推进债务融资工具市场自律管理改革深化。

据介绍,目前,我国债务融资工具市场发行企业已累计超4400家,存量规模超12.4万亿元。交易商协会在注册发行端,进一步优化分层分类管理,做好各类型企业服务,发挥银行及券商“双轮驱动”优势推进产品创新。在提升业务便利的同时,加强中后端协同,通过完善信息披露、明确约定风险及违约处置措施、提升募集说明书法律效力,进一步强化投资人保护;强化中介机构自律管理,加大自律处分力度,推动市场高质量发展。

本次修订围绕“制度设计丰富分层、信息披露突出差异、募集法律保障增强、工作流程升级再造、内控机制持续强化”五个方面推进制度体系优化升级。《工作规程(2020版)》完善了分层分类机制安排,一是进一步丰富市场分层,将原来“两类”架构升级为“两层四类”,在强化政策导向、守法诚信、自律合规要求的基础上,优化分层标准,适当扩大储架发行便利适用范围,拓展统一注册模式至资产支持票据等特殊产品和定向发行方式,并进一步优化备案流程,切实提升企业注册发行便利,同时完善企业分层调整机制,发挥逆周期调节作用。二是通过优化主承销商团制度、整合发行前信息披露评议流程等,便利企业灵活把握发行窗口。三是明确对企业发行文件的事中事后评议,完善信息披露评议层次和方式,维护市场规范发展。《表格体系(2020版)》充分平衡发行人披露成本与投资人信息充分获取关系,一是进一步加强个性化信息披露,募集说明书中新增“重要提示”章节,优化募集资金用途等信息披露要求,增加并购票据、企业涉及自律处分情形、“债券通”等信息披露子表格,完善针对不同情形和产品的要求,规范发行信息披露行为。二是新增募集说明书关于受托管理机制、风险及违约处置等相关披露安排,明确受托管理人权利义务,细化持有人会议机制披露要求,在《合同法》项下实现募集说明书“强保护、增效力”。三是结合分层分类机制安排,规范不同类别企业信息披露要求,完善立体式、差异化的信息披露架构。

交易商协会表示,本次修订对于进一步深化债务融资工具市场改革,促进市场持续规范健康发展,更好地服务实体经济具有积极意义。一是深入推进债务融资工具市场供给侧改革,完善市场自律管理模式。通过深化分层分类管理,在标准化服务基础上,满足市场个性化、差异化需求,在提升市场融资便利的同时,强化事中事后评议,进一步完善事前事中事后管理相结合的自律管理模式。二是认真落实防控金融风险要求,加强投资人保护力度。通过信息披露个性化提示便利投资人及各方信息获取和风险判断;通过明确约定各方权责,夯实募集法律基础,有效保护投资人合法权益。三是强化市场自律规范和竞争秩序,促进市场可持续发展。加强中介机构尽职履责,明确发行自律规范,维护各方合法权益,推动市场发展健康规范可持续。四是切实回归本源,提升服务实体经济能力。“抓两头、带中间”,在提升市场业务便利的同时,加强市场规则和纪律执行,督促各方归位尽责,为实体经济发展营造良好的直接债务融资环境。

后续,交易商协会将持续推进债务融资工具市场制度优化升级,推动市场持续规范健康发展,不断提升金融服务实体经济的能力和水平。

编辑:王姝睿

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。