招商宏观团队:谢亚轩、张一平、闫玲、刘亚欣、林澍

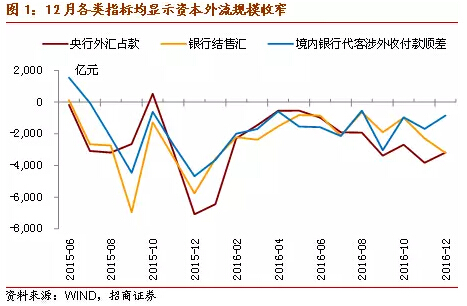

事件:外管局公布数据:12月银行结售汇逆差3203亿元,较11月份扩大919亿元。银行代客结售汇逆差2983亿元,自身结售汇逆差220亿元。银行代客远期净购汇128亿美元;境内银行代客涉外收付款逆差850亿元。央行外汇占款逆差规模为3178亿元,较11月缩小649亿元。

核心观点:1)12月资本外流放缓。央行外汇占款、官方外汇储备逆差规模收窄,而银行结售汇逆差规模出现扩大。两者背离的原因与人民币对外净支付有关,前者反映真实的资本外流影响。外管局近期加强了以人民币方式对境外直接投资渠道的管理,并进一步完善MPA管理框架。这将导致人民币对外净支付的大幅下降。受此影响,未来央行外占和银行结售汇走势更为一致,而非显著背离。

2)近期跨境资本外流放缓,除了国内供给增加、需求稳定,与政策加强监管之外,另一个重要原因是美元指数短期内见顶,并且市场对特朗普上台之后美国经济的预期逐渐理性。造成上月跨境资本外流恶化的重要原因,并非美联储加息预期的强化或者市场避险的上升,而是特朗普上台改变了市场对未来美国经济的预期,进入12月之后,市场对此预期逐渐理性。

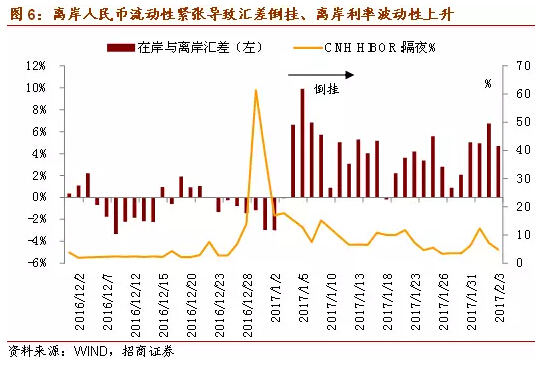

3)随着离岸人民币流动性的持续收缩,离岸利率波动性加大也将难以避免,离岸和在岸汇差倒挂现象的频率上升。2017年初的离岸利率紧张更多是政策预期变化的结果而非央行直接干预的结果。汇改以来,离岸人民币存款的规模呈现下降趋势,离岸人民币流动性不断收缩,而12月以来离岸人民币需求不断上升。结合国际和国内因素的变化,当套利资金开始平仓或反向操作时,离岸市场汇率容易形成踩踏。我们将在本报告中重点分析银行结售汇和央行外汇占款走势背离的原因,对美元指数走势的看法,以及年初离岸人民币汇率和利率剧烈波动的原因及影响。

一、12月资本外流规模有所收窄,而非扩大

12月央行外汇占款、官方外汇储备的逆差规模收窄,而银行结售汇(包括代客银行结售汇)逆差规模出现扩大。2016年12月份,央行外汇占款逆差规模为3178亿元,较11月缩小649亿元。12月末央行官方外汇储备余额为3.01万亿美元,环比下降411亿美元,较上月收窄280亿美元。我们估计12月汇率折算因素的影响为-89亿美元,如果扣除该因素,央行官方外汇储备下降322亿美元,11月该值下降374亿美元,降幅收窄。然而,银行结售汇逆差3203亿元,较11月份扩大919亿元。银行代客结售汇逆差2983亿元,较11月逆差规模扩大1122亿元,自身结售汇逆差220亿元。此外,境内银行代客涉外收付款逆差850亿元,逆差规模收窄832亿元。银行代客远期净购汇128亿美元,较上月略有扩大27亿美元。

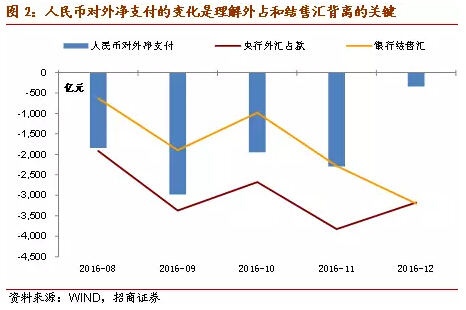

出现背离,谁更真实?央行外汇储备和外汇占款更真实,背离的原因还是与人民币对外净支付有关。“从宏观审慎的角度,外管局近期加强了以人民币方式对境外直接投资渠道的管理,并进一步完善MPA管理框架。”“因此,近期外管政策有针对性的完善,预计12月人民币对外净支付规模回落,央行外汇占款与银行结售汇的差异缩小。离岸的购汇需求下降,央行用在离岸的外汇储备和央行外汇占款的规模将有望回落,资本外流压力有望缓解。”从12月数据来看,人民币对外净支付规模从11月的-2295亿元降至-343亿元。央行外汇占款与银行结售汇分别为-3178和-3203亿元,差距收窄至25亿元,此前4个月差距平均高达1500亿元。

为何管住了人民币对外净支付,会造成当月银行结售汇逆差的扩大?此前对外汇的流出管制较多,造成企业以人民币方式流出,在离岸换美元,这是人民币对外净支付快速上升的背景。但是,企业不管国内还是离岸以人民币换美元,都会造成中国人民币银行外汇占款和外汇储备的下降。这就好像是央行从自家钱袋子付出多少外币,不管是花在离岸市场还是在岸市场,即便短期借钱,最终也还要自掏腰包归还。而银行结售汇不按居民与非居民交易的原则进行统计,其仅包括银行与客户及其自身之间发生的本外币买卖,即人民币和外汇在国内的银行柜台兑换交易,仅指在岸市场。因此,在管住人民币对外净支付之后,企业还是尽量在国内以人民币换美元,造成银行结售汇逆差规模上升。

受监管政策的影响,预计今后人民币对外净支付的规模大幅下降,央行外汇占款和银行结售汇走势更为一致,而非此前的显著背离。

二、为何跨境资本外流反而改善

除了国内供给增加、需求稳定,与政策加强监管之外,美元指数短期内见顶也是重要原因。12月人民币兑美元贬值0.9%,较上个月1.7%的贬值幅度收窄。美元指数升值0.8%,较上个月3.3%的幅度显著收窄。12月美联储议息会如期加息,美元指数在短暂走强之后快速回落,从高点103.3035降至1月24日99.9340。

1、美元指数短期内见顶

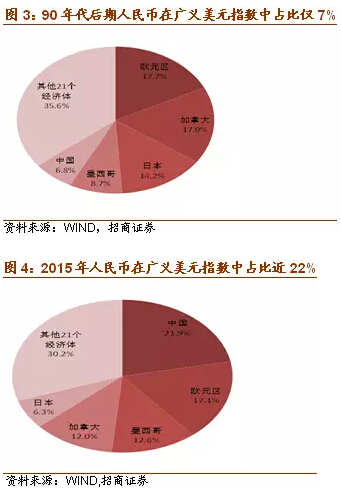

我们此前多次强调,强美元是把双刃剑,它会伤及其他经济体;而且广义美元指数的快速上升对美国经济基本面也将产生抑制作用,反而压缩美元进一步走强的空间。这也是特朗普对强美元的“批判”的原因。

既然是双刃剑,也就意味着,强势美元对美国经济基本面同样产生明显的负面影响。与此有关,两个研究报告比较有趣,一个是Barry Eichengreen的《Does the Federal Reserve Care about the Rest of the World?》,他认为美联储也不是一直都是持所谓“我的美元,你的问题”这样的态度(更加规范的说法是,美联储的货币政策决策只考虑美国国内的就业和通胀,不考虑汇率等国际金融因素)。只是在1940-50年代和1980-2000年代美国经济独步全球时才这样,而在1920-30年代和1960年代美联储的政策决策都非常关注汇率和国际因素,而且Eichengreen预计当前到未来的十数年美联储的货币政策会更加关注汇率因素和国际环境的变化。另外一个报告更加直接,美联储副主席Stanley Fischer在2015年底的一个研究中,利用美联储的模型测算认为,当前广义美元指数上升对美国经济基本面的影响显著,且美元升值越多,对GDP增速的影响越大。如图,其测算的结果是,广义实际美元指数升值10%,美国GDP在之后的三年中下降1.5个百分点;如果升值15%, GDP三年内下降2至2.5个百分点。如果要想对冲汇率升值的负面影响,美联储需要保持货币政策相对宽松,这也就是说美元的强势或减缓加息节奏。强美元这把双刃剑在打击其他经济体和全球资本流动的同时,也在割伤美国经济,压缩美元进一步走强的空间。

811汇改后,人民币汇率参考一篮子货币兑美元的波动进一步加大:美元指数强,人民币兑美元就弱。而人民币在按照贸易加权的广义美元指数中的占比已经从90年代后期的不到7%,上升到目前的近22%。如果人民币兑美元汇率不波动,强美元对美国经济基本面的负面影响就相对小。而实际情况是目前人民币兑美元波动性上升使得强美元这把双刃剑更加“锋利”,人民币兑美元的浮动对于防范或者抑制美元指数快速走强的负面影响具有非常重要的意义。

因此,美国挥舞这把双刃剑的自如程度从根本上决定于美国经济的基本面及其与其他经济体的分化程度。当前美国GDP在全球中的占比远低于80和90年代,似乎预示本轮美元的高度也将低于上两轮强美元周期。

2、美国基本面保持稳健

美国经济数据依然保持稳健,特别是房地产行业超预期,通胀数据稳步回升,消费者保持信心,不过就业数据差强人意。12月非农就业人口增加15.6万,预期值17.5万,略低于预期;前值17.8万,修正为20.4万。12月失业率保持低位,相较11月4.6%升至4.7%,仍然维持低位。通胀水平方面,11月PCE同比升至1.4%,核心PCE同比达到1.6%,通胀水平正稳步向2%的水平迈进。12月PPI同比1.6%,创2014年9月以来新高,预期1.6%,前值1.3%。制造业方面,12月份ISM制造业指数为54.7,预期值53.7,前值53.2。此外,12月ISM非制造业指数57.2,11月创2015年10月份以来新高后仍维持高位,好于预期;12月Markit服务业PMI 53.9,预期53.4,初值53.4;11月终值54.6。12月Markit综合PMI终值54.1,11月终值为54.9。消费数据方面,密歇根大学消费者信心指数自12月的98.1升至98.2,继11月创新高后继续走强,创2015年1月份以来的新高。1月NAHB房产市场指数67,预期69,前值70修正为69。11月消费信贷+245.32亿美元,创2016年3月份以来最大增幅。2016年12月新屋开工122.6万,环比增加11.3%,显著好于9%的预期,房地产市场超预期。

1月18日,美联储发布褐皮书支出美国经济指出,制造业好转,劳动力紧俏,物价压力上升。美国大部分地区的经济继续温和扩张。耶伦发表讲话称,就业率接近最大值,失业率小于5%,基本回到金融危机前水平,通货膨胀继续向目标值2%靠近。美联储的合理做法是逐步退出超级宽松政策,下一次加息时点取决于接下来几个月经济将如何发展。在2月的美联储声明中明确经济继续温和扩张,删掉了通胀低位的解释,对通胀中期回归目标值更有信心。

3、特朗普上台,市场对美国经济的预期逐渐理性

我们在上月的报告重点分析了11月跨境资本外流恶化的主要原因,即“并非12月美联储加息预期的强化或者市场避险的上升,而是特朗普上台改变了市场对未来美国经济的预期。”这一预期继续支撑了12月美元的强势,但是幅度已经大幅减弱。进入1月美元重回弱势,类似于15年12月加息之后的走势。这意味着市场对特朗普执政的预期逐渐理性。

1月21日特朗普正式担任美国总统一职,称“美国优先”将成决策出发点。在就职讲话上,谈及长远的经济目标是十年内,新增2500万就业,令美国经济增长重回4%。指示联邦政府机构减轻奥巴马医疗带来的负担,并推翻前任奥巴马气候问题核心政策“气候行动计划”,推行“美国优先能源计划”,准备加大能源的开发力度,并将这些收入用于公共基础设施,发展清洁煤资源。在税制改革上,降低美国企业税率。在移民方面,近4个月将禁止所有难民入境美国,90天内暂停来自7个以穆斯林为主的国家的移民以及签证的发放。

在金融监管方面,启动美国政府史上最大幅度削减现有监管举措。首先出台的是对于美国有20家资产少于2500亿美元的银行,豁免了年度压力测试的定性部分,不过作为定量评估的一部分,这些被豁免的公司仍需满足压力下的资本要求。2010年,多德弗兰克金融检查法要求资产超过500亿美元的银行进行年度压力测试。

在经贸协定上,美国将退出TPP,并准备好在必要情况下,退出与墨西哥和加拿大签署的北美自由贸易协定(NAFTA)。开启对他国贸易战。年初以来,我国出口美国的汽车轮胎、大型洗衣机相继被征收高额的反倾销税,被裁定不锈钢板带材存在倾销和补贴行为,并对此征收超过75%的反倾销税。

三、企业在国内购汇需求上升

企业和居民结汇意愿和购汇意愿双双上升。12月外汇存款增加93亿美元,外汇贷款减少166亿美元。企业和居民的结汇意愿(居民和企业向银行卖出外汇与客户涉外外汇收入之比)从55.6%升至57.5%,从历史低位小幅增加2.1个百分点;购汇率从72.2%上升至73.6%,近半年最高值。

国内购汇需求上升,一部分用于偿还外汇贷款,另一部分,人民币对外净支付被管住了,企业选择在国内购汇。结汇意愿的上升与进出口企业年前支付红利和工资有关。具体的项目体现如下:

货物贸易项下的结售汇顺差743亿元,降幅93亿元。

服务贸易项下的结售汇逆差2752亿元,下降543亿元。

资本和金融项下的其他投资结售汇逆差531亿元,下降131亿元。

四、年初离岸人民币汇率及利率波动始末

2017年初,离岸人民币市场利率、汇率均出现了剧震,CNH HIBOR隔夜、一周分别一度飙升至61%、24.7%,1月4日CNH快速大幅升值923BP至6.8658,1月5日继续升值780BP至6.7878,两日的在岸离岸汇差倒挂、由负转正并扩大至664BP、992BP,而过去的正常水平是在-100至-200BP左右。市场声音对这种快速变化感到震惊的同时,普遍认为可能是央行干预带来了这样的变化。

我们认为2017年初的离岸利率紧张更多是政策预期变化的结果而非央行直接干预的结果。自“811”汇改以来,离岸人民币流动性不断收缩。一方面,2016年1月央行对离岸人民币存款征收准备金的政策明确了央行加强对离岸市场监管的立场,对离岸市场产生了明显的冲击。另一方面,离岸人民币比在岸人民币便宜,通过跨境贸易结算等途径流入离岸的人民币可能因离岸、在岸汇差等因素而持续回流在岸。因此,离岸人民币规模从年初的接近万亿元下降至11月的6276亿元。

去年12月以来离岸人民币的需求上升。一方面,央行不续做人民币远期加大了离岸市场对人民币的需求。2016年初人民币贬值压力加大,为抑制人民币贬值预期、缓解贬值压力,央行曾经通过在离岸人民币汇率远期来改善远期价格、缓和人民币贬值压力,一般期限为12个月,也就是今年年初到期,而据了解今年年初央行没有对远期进行续作,这意味着央行在远期到期后进行了交割,即付出了美元,收回了人民币。另一方面,做空人民币力量的上升本身也将加大对人民币的需求。目前离岸市场“做空人民币”的本质是基于人民币在未来将贬值的预期进行掉期交易。若看空人民币,则会选择在现期按一定的汇率以美元为抵押获取人民币,如果人民币随后贬值,则得以在到期日按先前的汇率(优于市场价)结算获利。如果借入人民币来做空(同时做多美元),那么需要支付人民币利率,但同时收取美元的利息。这两者之间的差额就是“成本”。

因此,12月初离岸人民币利率不断走高可能本身也包含了做空所带来的对人民币的需求,但如此之高的成本则意味着人民币出现更大幅度的贬值,空头才能够从中获利。然而国际和国内因素的变化使得这难以实现,当套利资金开始平仓或反向操作时,离岸市场汇率容易形成踩踏。

从国际因素来看,美元指数却意外走软,从12月20日的103.3035快速回落至1月5日的101.4003。从国内因素来看,来自居民换汇的不确定性显著下降。企业和居民持有外汇主要是用于偿还外汇贷款或者增持外汇资产。从2016年外债变化来看,加速偿还外债的需求已告一段落。而企业和居民增持外汇资产的需求将会持续较长的时间,其中最大的不确定性来自居民购汇。外管局12月30日发文改进个人购汇信息申报管理,虽然没有改变个人购汇的5万元额度,但采取了一系列加强监管的措施:细化申报内容,强化银行真实性、合规性审核责任,对个人申报进行事中事后抽查并加大惩处力度。这一方面打击了看空人民币的预期,一方面也平缓了居民换汇造成的压力。

2017年1月外汇日均成交量已经降至214亿美元,去年12月为336亿美元,降幅为36%,表明国内外汇市场购汇需求稳定,市场情绪平稳。但是,随着离岸人民币流动性的持续收缩,离岸利率波动性加大也将难以避免,离岸和在岸汇差倒挂现象的频率上升。

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。