美元作为全球中心货币,其汇率走势对其他国家的汇率和全球国际资本流动具有显著影响。因此,我们说强美元是把双刃剑,它会“砍伤”其他经济体;但同时广义美元指数的快速上升对美国经济基本面也将产生抑制作用,压缩美元进一步走强的空间。因此,美国挥舞这把双刃剑的自如程度从根本上决定于美国经济的基本面及其与其他经济体的分化程度。当前美国GDP在全球中的占比远低于80和90年代,似乎预示本轮美元走强的高度也将低于上两轮强美元周期。

一、强美元对其他经济体产生负面影响的两个重要渠道

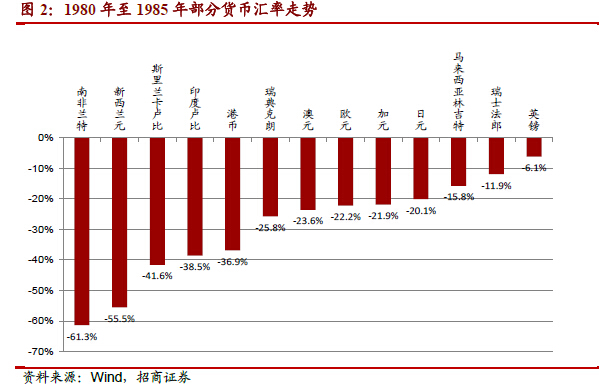

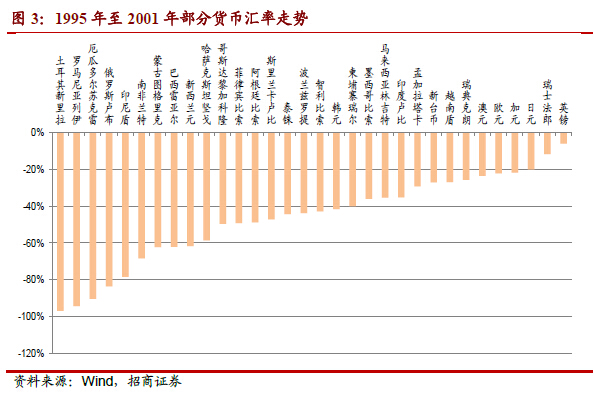

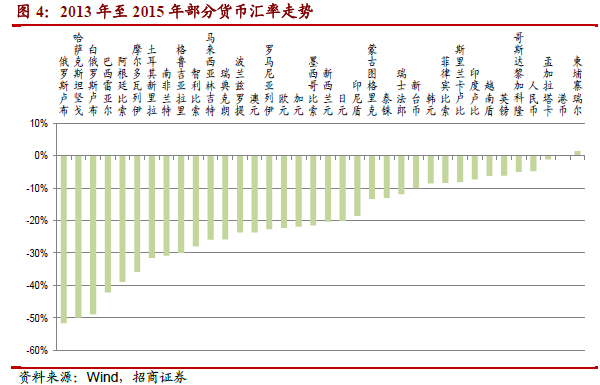

美元的持续快速走强将导致其他国家特别是新兴市场国家的汇率出现明显的贬值,国际资本外流的规模迅速扩大。如果部分新兴经济体缺乏足够的政策的应对措施或者是重视程度和应对措施不够得当的话,往往可能陷入金融危机。80年代初拉美债务危机,97-01年东南亚金融危机及俄罗斯、巴西、阿根廷危机,本轮俄罗斯、委内瑞拉、乌克兰和阿根廷等国出现汇率动荡等都与美元的持续快速走强有密切关系。

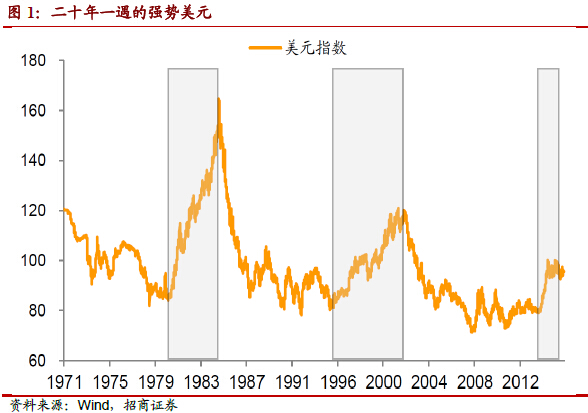

本轮美元指数从低位的80左右快速上升到100,是一个20年一遇的外部冲击,因为上次出现美元指数从下快速上升突破100是在1995年。

为何强美元这把剑有如此强的杀伤力,有两个渠道非常重要:汇率和国际资本流动,当然这里不讨论,利率渠道的重要性同样毋庸置疑。有兴趣可以参考我们2013年8月的报告《美联储退出与新兴经济体金融危机的历史回顾》。

这些并非问题的全部,比如阿根廷货币在1981年12个月中贬值198%。

美元是全球中心货币,可以说是所有货币的背面,因此美元强势一般来说意味着其他货币的弱势。

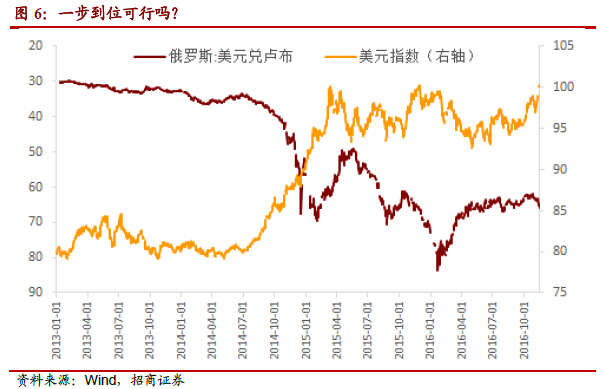

“美元强,其他货币弱”。一个有趣的话题是,人民币汇率当前的贬值预期和贬值压力其根源是什么,可谓众说纷纭,但是至少一个偏向是仅仅强调国内的种种影响因素,比如所谓“货币超发”。但是关注到当前全球多个货币同时出现走弱这一现象,强调二十年一遇的强势美元对人民币贬值预期影响力的似乎不多。如果不能认清人民币贬值预期的根源,那种所谓“一步到位”策略的可行性就需要三思了。你一步到位后如果美元进一步走强,还是需要面对如何应对汇率波动和资本外流的问题,不展开讨论,下图俄罗斯卢布就是一个可以讨论的例子。所以说一步到位的想法仍然是固定汇率的思维模式,当前的人民币汇率“形成机制比具体水平”更重要。

强美元通过国际资本流动渠道对包括中国在内的新兴经济体所产生的负面影响并未被市场所充分重视。

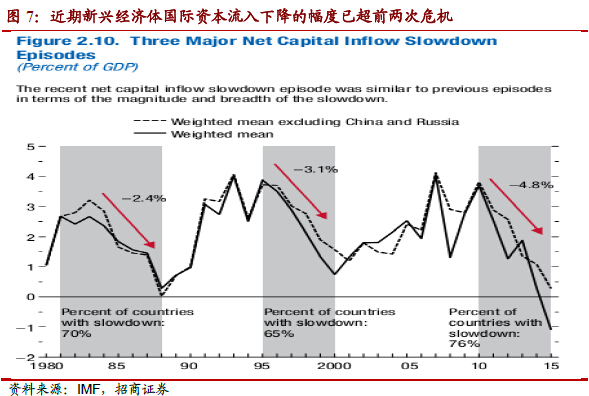

如图,2010年以来,特别是伯南克明确要退出QE和2014年美元走强以来,新兴经济体国际资本流入减少的规模与GDP之比达4.8%,已超过80年代和90年代两次危机期间,受负面影响国家的比重为76%,同样超过前两次危机。

虽然国际资本外流与美元强势并非简单的因果关系,但在美元持续走强的条件下,经济主体会考虑偿还美元负债,并增加持有美元资产,这对应于国际资本流入的下降和国际资本流出的增加。2016年11月15日,国际清算银行研究主管Hyun Song Shin称,鉴于美元能够反映全球借贷的景气程度,强势美元之下可能没有赢家。考虑到全球美元负债的增多,美元走强恐导致对投资风险的厌恶程度上升,(导致)对用于收购相对较波动资产的美元信贷的需求下降。

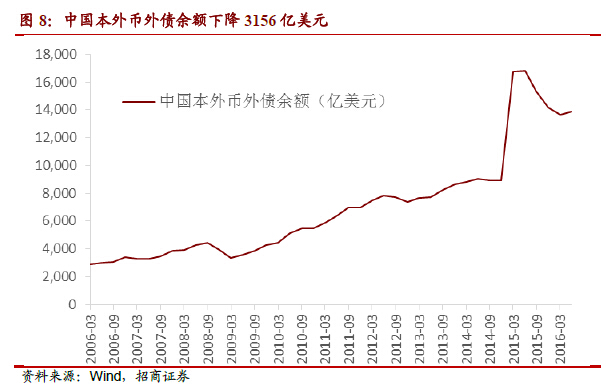

以中国为例,2015年下半年以来,中国本外币外债余额下降3156亿美元,经济主体因偿还外币负债需增加对外汇的购买需求,外汇供求缺口扩大。

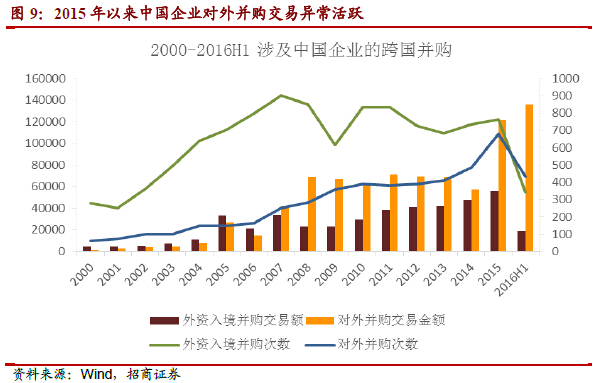

美元强势的情况下,经济主体希望持有更多外币资产。2015年以来,中国企业海外并购交易异常活跃,这背后当然有全球并购活跃的国际背景,但汇率的考虑也是重要因素。

从中国国际收支平衡表可见,资本外流或者说资本和金融账户由顺差转为逆差明显开始于美元开始走强的2014年下半年。资本外流改变中国外汇市场的供求状况,导致人民币出现贬值压力。

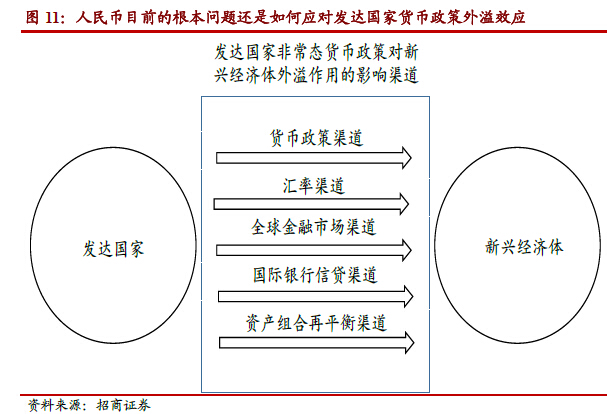

总结一点,当前的贬值预期或者说人民币面临贬值压力的形成原因不止一个,但其中比较重要的原因来自强美元,其背后更大的背景是发达国家货币政策的外溢效应和经济基本面及货币政策分化,这个前提条件不发生改变,仅仅依靠简单改变中国自身的情况,比如所谓一步到位式的贬值调整可能难以消除贬值预期,要有“持久战”、“拉锯战”和“运动战”的思想准备。

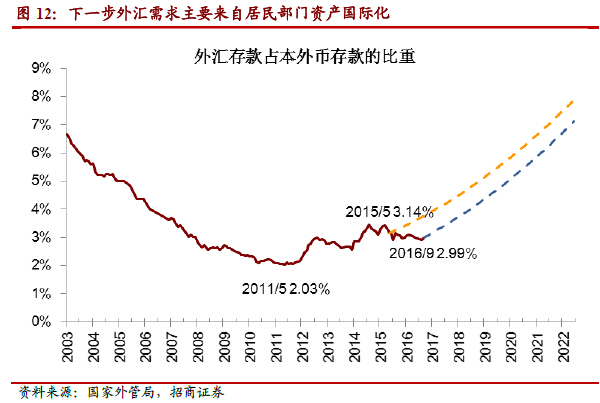

补充一点,不展开论证,我的基本判断是:2015年以来中国的国际资本外流主要来自两个方面:偿还外币负债和增加持有外币资产,前者可能更为急迫,属于疾风暴雨式;后者可能相对温和,属于和风细雨式(上图,及参考我们的报告《中国会海淘全球金融资产吗?》)。过去的1年半,两者带来的资本外流规模可能接近,但到2016年6月,偿还负债的需求已基本告一段落,未来我们主要面临和需要研究的是居民部门增加持有外币资产的需求及其对国际资本流动和人民币汇率的影响。

二、强美元对美国经济基本面的负面影响

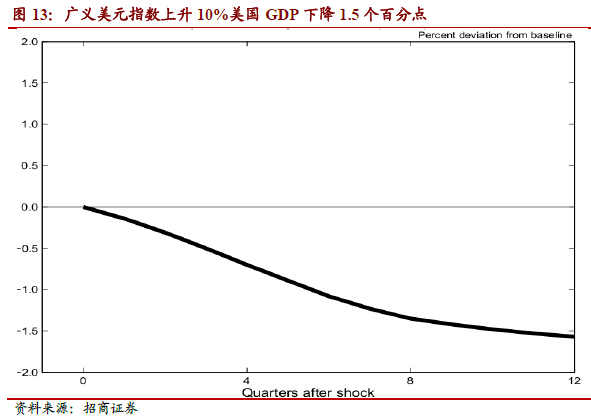

既然是双刃剑,也就意味着,强势美元对美国经济基本面同样产生明显的负面影响。与此有关,两个研究报告比较有趣,一个是Barry Eichengreen的《Does the Federal Reserve Care about the Rest of the World?》,他认为美联储也不是一直都是持所谓“我的美元,你的问题”这样的态度(更加规范的说法是,美联储的货币政策决策只考虑美国国内的就业和通胀,不考虑汇率等国际金融因素)。只是在过去30年(80-00年代)、1940-50年代美国经济独步全球时才这样,而在1920-30年代和1960年代美联储的政策决策都非常关注汇率和国际因素,而且Eichengreen预计当前到未来的十数年美联储的货币政策会更加关注汇率因素和国际环境的变化。另外一个报告更加直接,美联储副主席Stanley Fischer在2015年底的一个研究中,利用美联储的模型测算认为,当前广义美元指数上升对美国经济基本面的影响显著,且美元升值越多,对GDP增速的影响越大。如图,其测算的结果是,广义实际美元指数升值10%,美国GDP在之后的三年中下降1.5个百分点;如果升值15%, GDP三年内下降2至2.5个百分点。如果要想对冲汇率升值的负面影响,美联储需要保持货币政策相对宽松,这也就是说美元的强势或减缓加息节奏。强美元这把双刃剑在打击其他经济体和全球资本流动的同时,也在割伤美国经济,压缩美元进一步走强的空间。

作为一个注脚,日前国际清算银行研究主管Hyun Song Shin称,当前的强势美元最终恐将损害股市上涨,打压信贷需求,并遏制风险投资兴趣。

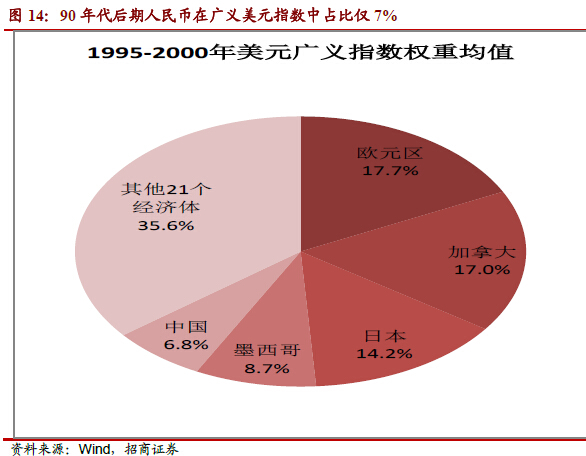

尤其需要强调的是,811汇改后,人民币汇率参考一篮子货币兑美元的波动进一步加大:美元指数强,人民币兑美元就弱。而人民币在按照贸易加权的广义美元指数中的占比已经从90年代后期的不到7%,上升到目前的近22%。如果人民币兑美元汇率不波动,强美元对美国经济基本面的负面影响就相对小。811汇改,人民币兑美元波动性上升使得强美元这把双刃剑更加“锋利”,人民币兑美元的浮动对于防范或者抑制美元指数快速走强的负面影响具有非常重要的意义。

三、本轮美元走强背后的原因及预判

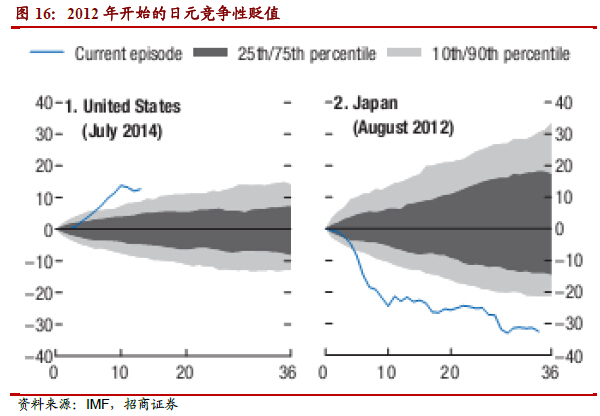

本轮美元走强始于2014年中,背后的原因表面看是美国经济基本面的恢复快于日本和欧元区,因而导致美联储率先退出量化宽松的货币政策,进而带动美元走强,日元和欧元走弱。但是,也有观点认为,本轮美元的快速走强很可能是肇始于2012年8月开始的日元脱离经济基本面的竞争性贬值,这可以说是安倍经济学的三支箭之一,日元兑美元汇率从75最多曾贬值到125。日元的贬值通过带动欧元的贬值共同推高美元指数。

今年下半年以来,我们一直强调全球货币政策将转趋保守,货币政策不再独立作为支持经济的唯一支柱而是与财政政策和结构改革政策相结合。与此趋势一致,特朗普当选美国总统以来,市场预期未来美国将推出积极的财政政策大搞基建,与放松管制等多项措施一起改善美国经济的基本面,推高美国的通胀。因此美国长债利率出现快速的上升,欧美日之间的利差扩大进一步推高美元指数。2016年11月16日,美元指数一度达到100.57,创本轮美元指数走强的新高。似乎不论从欧美日经济基本面之间的分化来看,还是从美联储未来加息的预期来看,甚至从历史上美元强势的周期时间长度来看,都指向美元指数进一步走高的方向。

但是美元指数最近期的上升真的是经济基本面支撑的吗?国际清算银行日前发布的报告称,美元已经取代VIX波动率指数成为了新的衡量风险偏好的恐慌指标。特朗普当选美国总统之后美元的飙升不能解读为市场信心的信号。如果回归到经济基本面,美国经济和美元指数真的能够一枝独秀吗?有一个指标也许可以给出一些参考,美国GDP在全球GDP中所占的比重已低于80和90年代的平均水平,这似乎预示本轮美元走强的高度也将低于上两轮强美元周期。

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。