王涵 兴业证券宏观与固定收益

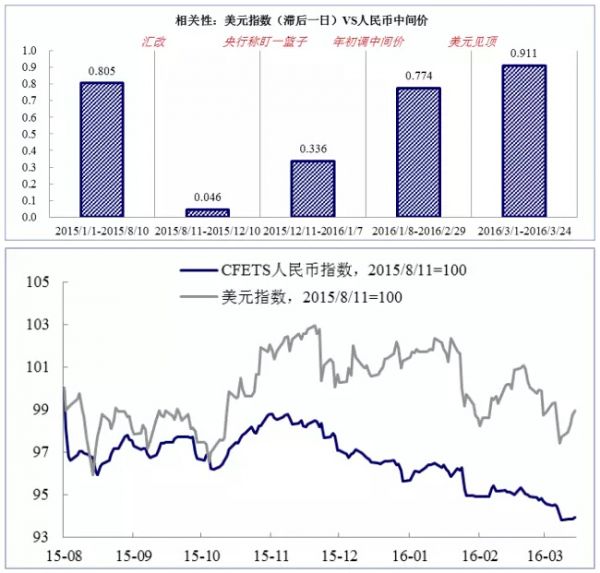

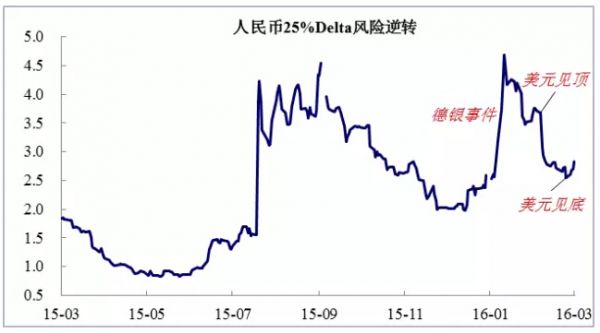

我们曾在2015年9月27日的海外周报《货币贬值是否有效:新兴VS发达》中阐述,对于出口型的新兴经济体而言,汇率贬值的好处在于有利于经济增长,缓解国内资产的估值压力。但坏处在于资金外流影响国内金融条件。汇率贬值的最终效果需要看两者结合的净结果。简单的来说,对于新兴经济体而言,最优的状况是在没有资本外逃压力下的贬值。而今年2月以来,人民币正是经历了一段这样最有利的时期,即美元指数见顶回落。人民币跟随美元相对一篮子货币出现贬值,而同时相对美元甚至出现升值,市场对于人民币贬值的担忧也不高。

但3月18日以来,央行三次上调人民币中间价(即人民币贬值),这情形看上去似曾相识。但事实上,近期人民币中间价的上调并非央行主导引导人民币贬值的行为,而更多体现的是在市场对于人民币情绪相对稳定的背景下,人民币盯一篮子货币稳定的目标下,美元相对一篮子货币再次出现升值的结果。3月以来,人民币中间价与美元指数的变化(滞后一日)之间的相关性高达0.911,也就是说美元的变化是近期人民币中间价的主导因素。这与811汇改以及年初人民币中间价主动贬值时的情形完全不同(当时人民币中间价与美元之间的相关性很低)。

往后看,人民币怎么看?一方面取决于对中国自身基本面的预期,这个我们在前两日的文章都讨论过。另一方面则取决于美元指数以及全球风险偏好。

压力测试显示美元中长期走强不靠谱

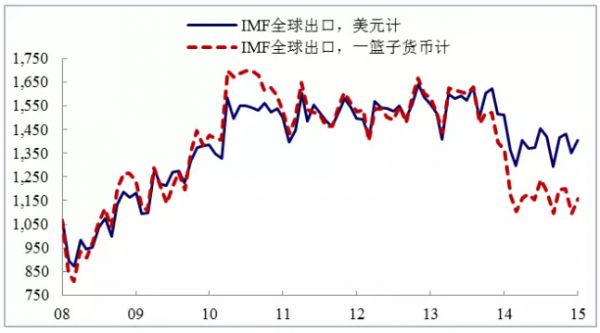

2013年美国开始讨论货币政策正常化时,市场对于美元中长期走强的预期大幅上升。然而,如果认为2014年开始的美元走强是一次全球的压力测试的话,那么很明显,压力测试显示在全球需求偏弱的背景下,无论是全球其他经济体,还是美国本身,都无法承受美元维持强势。因而,美元指数要出现一轮类似90年代的十年强势周期是非常困难的。

但美元短期存在反弹的可能性

从短期角度来看,美元存在阶段性反弹的风险。我们最早在3月17日的美联储议息会议点评《更加缓慢的加息节奏》中提示这一风险,原因在于:

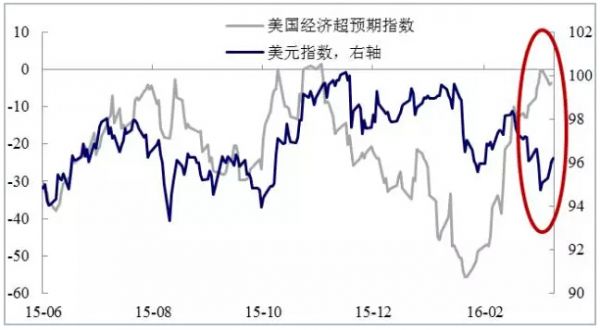

美元与经济数据之间的背离可能得到修复。3月以来,美国经济超预期指数在持续上升,同时美元指数仍在下跌。两者之间的背离如果得到修复,可能导致美元出现一轮反弹;

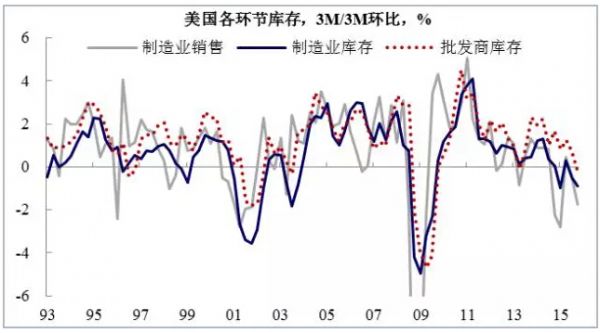

美国经济数据可能出现阶段性反弹。2015年下半年以来,美元的弱势很大程度上由于美国经济基本面数据的恶化,这一时期事实上美国经历了连续两个季度的去库存。然而,自2009年以来美国并未出现过连续三个季度的去库存。如果接下来美国进入补库存的阶段,我们可能看到美国基本面数据出现反弹;

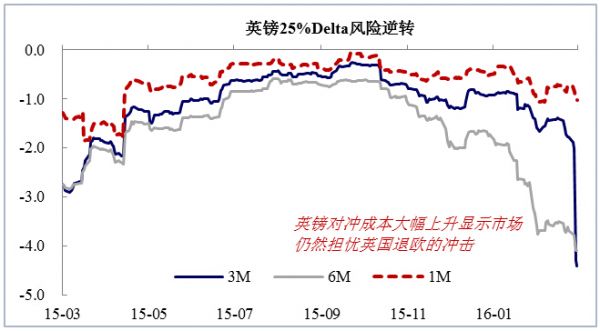

欧洲经济数据可能受经济不确定性上升的制约。相对而言,我们认为欧洲基本面数据可能在上半年改善程度有限。尽管其金融条件仍在改善,但是自去年年底以来的恐袭事件以及6月的英国退欧事件可能影响其投资信心。同时年初以来欧元的强势也可能制约其经济基本面改善的空间。