招商银行金融市场部 万钊

自从美联储2014年11月结束QE3以来,美联储加息就犹如一柄“达摩克利斯之剑”悬于全球金融市场之上,也是人民币汇率市场重点关注的变量,但是回顾上一次美联储加息周期的数据,没有发现人民币与美联储加息时点存在明显的逻辑关系。

我们对这个问题的分析分为两步,第一步,寻找人民币汇率与美元指数的关系;第二步,基于历史数据,分析美元指数和美联储加息时点的关系。

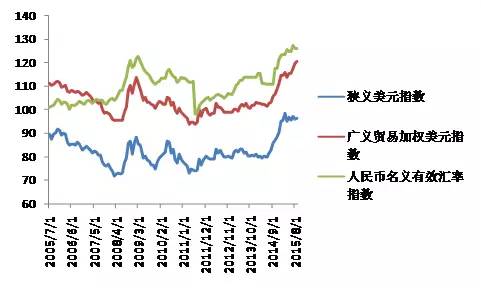

市场上主要有两种美元指数,一种可以称之为狭义美元指数,反映的是美元兑六种主要发达国家货币的汇率加权指数,其在每个交易日发布,因为高频特性,主要用于外汇交易。第二种是美联储创立的广义贸易加权美元指数,其反映的是美元兑26种货币,即包含发达国家和发展中国家货币的广义汇率加权指数,这个指数直接反映了美国进出口的价格,是美联储最关心的指数。

在“811”汇改后的完善人民币兑美元汇率中间价报价吹风会上,监管当局提到人民币定价将重点参考名义有效汇率指数和实际有效汇率指数。如果我们把自2005年汇改十年来的人民币和美元指数画在一起,可以看到明显的规律:人民币名义有效汇率指数与广义贸易加权美元指数的契合度远高于狭义美元指数,我们猜测这是由于中美的主要贸易伙伴具有高度重合性,从而造成两者的计算变量和权重类似造成的。

图:人民币名义有效汇率指数和美元指数

数据来源:路透,招商银行

由于人民币软盯住美元的策略,使得人民币名义有效汇率指数取决于两个变量:美元兑人民币汇率和广义贸易加权美元指数,因此美元走强,带动人民币对主要贸易国家被动走强,是“811”汇改人民币兑美元贬值的重要因素,而分析人民币未来走势的重点也就转移到分析广义贸易加权美元指数的走势。

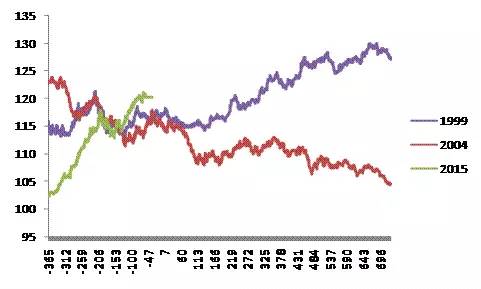

因此我们来到第二步,通过历史数据寻找美联储加息时点与广义贸易加权美元指数的关系,由于广义贸易加权美元指数的历史较短,因此在美联储历史上五次加息周期中,只有1999、2004两次加息周期有完整的历史数据。我们以首次加息日作为起点,向前追溯365个交易日,向后展望730个交易日,做出历史轨迹图,可以看到,历史上的两次加息周期中,首次加息日前后广义贸易加权美元指数的走向完全不同,1999年加息周期中美元升值,2004年加息周期中美元贬值。但是两者相同之处在于,首次加息日前后,美元走向具有一致性。2015年本次加息周期的首次加息前,美元已经呈现出明显的升值走势,那么美联储加息后,美元能否继续保持升值走势?我们需要寻找经济基本面的更多数据。

图:美联储加息前后广义贸易加权美元指数走势

数据来源:路透,招商银行

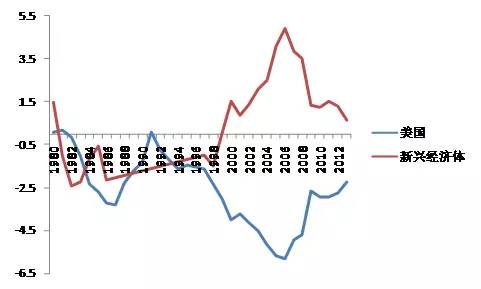

如果我们观察一个经济体的经常项目收支占GDP的比例,可以看到美国和新兴经济体的经常项目收支呈现明显的镜像对称,两者的背离顶点在2006年,即美国次贷危机前夕,当时新兴经济体经常项目顺差占GDP比例为4.9%,而美国经常项目逆差占GDP比例为-5.8%。次贷危机后,美国开始修复经常项目失衡,美国和新兴经济体的经常项目开始收敛,从国际收支周期的角度看,美国正处于自1980年以来的第二轮国际收支周期中,其修复的终点是达到国际收支平衡。我们估算其发生的时间点在2018年前后。

图:经常项目收支占GDP比例

数据来源:IMF,招商银行

2008年次贷危机后,美国开始修复经常项目失衡,这对于新兴经济体而言,就意味着外部需求的快速下降。新兴经济体则选择拉动内部需求的刺激政策,以避免需求下跌—企业经营困难—失业增加—收入下降—消费不足—需求下跌的恶性循环。

如果我们观察,私人非金融部门负债占GDP比例(私人非金融部门包括家庭和私人非金融企业,负债形式包括银行贷款、公开市场发债及其他负债),可以看到自2008年次贷危机后,美国进入快速去杠杆阶段,这个过程于2014年三季度触底,这与美联储结束QE3的时间相吻合,而与之相对应的,是新兴经济体的杠杆率快速上升,这也说明,上面提到的新兴经济体的刺激政策是以债务驱动的。

如果我们观察自1973年布雷顿森林货币体系结束以来的世界经济体的杠杆率变化,可以发现每次美国私人部门加杠杆过程开启的时候,总是伴随着新兴经济体的严重危机,比如20世纪80年代的拉丁美洲债务危机以及1997年—1998年的亚洲金融危机。

我们猜测,这种机制的形成,原因在于美元作为国际货币,新兴经济体以美元为基础发行自己的货币,带来货币的二次扩张,而当美国私人部门加杠杆的时候,往往意味着美国经济强劲增长,这将引发美元回流美国,进而导致新兴经济体被动去杠杆,酿成危机。

本次美联储货币政策正常化,同样意味着美国经济强劲复苏,美国私人部门开始加杠杆,新兴经济体的真正危机可能才刚刚开始。上文提到,美国修复经常项目失衡的时点可能2018年前后,这个过程将支撑美元在未来两年内仍然处于升值通道,并给人民币汇率带来极大的压力。假设本次广义贸易加权美元指数升值周期能够走到1999年加息周期中的135的历史高位,相当于较目前水平升值10%左右,这也是人民币贬值的最大空间。

图:私人非金融部门负债占GDP比例

数据来源:BIS,招商银行

注:新兴经济体包括:阿根廷,巴西,中国大陆,捷克,中国香港,匈牙利,印度,印度尼西亚,韩国,马来西亚,墨西哥,波兰,俄罗斯,南非,新加坡,泰国,土耳其。

(本文系招商银行金融市场部授权发布)

特别声明:文章只反映作者本人观点,中国金融信息网采用此文仅在于向读者提供更多信息,并不代表赞同其立场。本内容仅供参考,不构成投资建议。